Hôm thứ Tư (27/07/2022), Cục Dự trữ Liên bang (Fed) đã tăng lãi suất thêm 0.75 điểm phần trăm trong cuộc họp chính sách tháng Bảy của Ủy ban Thị trường Mở Liên bang (FOMC).

Việc FOMC tăng ¾ điểm đã nâng lãi suất quỹ liên bang chuẩn lên phạm vi 2.25-2.5%. Đó là một quyết định đồng thuận giữa các quan chức ngân hàng trung ương.

Ngoài ra, các nỗ lực cắt giảm bảng cân đối kế toán của Fed sẽ tiếp tục như dự kiến vào tháng Chín. Mức giới hạn hàng tháng sẽ tăng lên 35 tỷ USD đối với chứng khoán được bảo đảm bằng thế chấp và 60 tỷ USD đối với trái phiếu Hoa Kỳ.

Trong khi thị trường lao động vẫn mạnh mẽ, “các chỉ số chi tiêu và sản xuất đã giảm gần đây,” FOMC cho biết trong một tuyên bố đã điều chỉnh.

“Lạm phát vẫn ở mức cao, phản ánh sự mất cân bằng cung và cầu liên quan đến đại dịch, giá lương thực và năng lượng cao hơn, và áp lực giá rộng hơn,” ủy ban ấn định tỷ giá này cho biết.

“Cuộc chiến của Nga vào Ukraine đang gây khó khăn to lớn về con người và kinh tế. Chiến tranh và các sự kiện liên quan đang tạo thêm áp lực gia tăng đối với lạm phát và đang đè nặng lên hoạt động kinh tế toàn cầu. Ủy ban rất chú ý đến rủi ro lạm phát.”

Cơ quan này cam kết giảm lạm phát xuống trở lại mục tiêu 2%. Nhưng FOMC lưu ý rằng họ khá lo ngại về các mối đe dọa lạm phát trên diện rộng.

Do đó họ sẵn sàng điều chỉnh chính sách tiền tệ khi cần thiết.

Sau quyết định mới nhất này, hợp đồng tương lai của lãi suất quỹ liên bang dự báo ở mức 3.4% trong tháng 12 khi việc thắt chặt hơn 100 điểm cơ bản dự kiến sẽ diễn ra trong phần còn lại của năm 2022.

Các chỉ số thị trường chứng khoán chuẩn hàng đầu đã giữ vững mức tăng hôm thứ Tư (27/07), với Chỉ số Tổng hợp Nasdaq tăng 2.3% và S&P 500 tăng hơn 1%.

Chỉ số USD Index (DXY), đo lường đồng bạc xanh so với rổ tiền tệ, đã duy trì ở mức trên 107.00.

Lợi suất trái phiếu kho bạc diễn biến trái chiều. Lợi suất chuẩn 10 năm giảm gần 2 điểm cơ bản xuống 2.77%. Nhưng chênh lệch giữa các đường lợi suất 2 năm và 10 năm, một chỉ báo suy thoái quan trọng, đã mở rộng lên gần -30 điểm cơ bản.

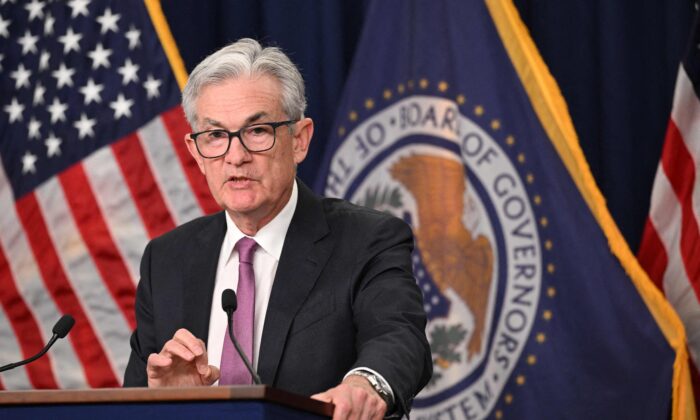

Ông Powell: Hoa Kỳ không suy thoái

Trong cuộc họp báo sau cuộc họp FOMC, Chủ tịch Fed Jerome Powell tuyên bố rằng nền kinh tế đang phục hồi và ngân hàng trung ương đang hành động nhanh chóng để giải quyết tình trạng lạm phát “đáng thất vọng”, lưu ý rằng đó là một nhiệm vụ thiết yếu.

Ông cảnh báo rằng một đợt tăng lãi suất lớn bất thường khác có thể phù hợp, nhưng điều đó sẽ phụ thuộc vào những gì dữ liệu đang hiển thị, trong bối cảnh các quan chức tìm kiếm bằng chứng cho thấy lạm phát đang giảm. Ông Powell cũng tiết lộ rằng ngân hàng trung ương có thể làm chậm tốc độ tăng lãi suất.

Hiện tại, theo ông Powell, ngân hàng trung ương đã đạt được mục tiêu trung lập — một tỷ lệ không kích thích tăng trưởng kinh tế cũng như không cản trở việc mở rộng. Nhưng ông lưu ý rằng tác động đầy đủ của những đợt tăng lãi suất mạnh này vẫn chưa được cảm nhận.

Ông Powell dường như ngụ ý rằng Cục Dự trữ Liên bang không cố gắng khơi mào một cuộc suy thoái, nhưng con đường dẫn đến một vụ hạ cánh mềm đã trở nên hẹp hơn.

“Chúng tôi không cố gắng để có một cuộc suy thoái và chúng tôi không nghĩ rằng chúng tôi phải làm như vậy,” ông nói. “Chúng tôi biết con đường đã bị thu hẹp do những sự kiện nằm ngoài tầm kiểm soát của chúng tôi.”

Khi được hỏi liệu có phải Hoa Kỳ đang trong giai đoạn suy thoái kinh tế hay không, ông Powell đã bác bỏ ý kiến cho rằng Hoa Kỳ đang trong thời kỳ suy thoái, nhắc rằng có “quá nhiều lĩnh vực của nền kinh tế đang hoạt động quá tốt,” chủ yếu là thị trường lao động.

Tuy nhiên, có thể khó dự đoán một cách chắc chắn tình trạng của nền kinh tế trong sáu đến 12 tháng tới. Do đó, không thể dự báo được biên độ lãi suất của chính sách tiền tệ cho năm tới.

Nhưng ông cho biết việc khôi phục sự ổn định giá cả là mục tiêu chính của Cục Dự trữ Liên bang.

Lộ trình của lãi suất

Sau khi tỷ lệ lạm phát hàng năm của tháng Sáu tăng vọt lên 9.1%, ngân hàng trung ương Hoa Kỳ được cho là sẽ siết chặt chính sách tiền tệ nghiêm ngặt và tăng lãi suất đủ 1 điểm phần trăm. Kỳ vọng đó đã giảm dần trong những ngày sau khi Chỉ số Giá tiêu dùng (CPI) tăng vọt, với hầu hết dự báo áp đảo ở mức tăng 75 điểm cơ bản.

Cuộc họp tiếp theo của bộ phận hoạch định chính sách của Cục Dự trữ Liên bang, Ủy ban Thị trường Mở Liên bang (FOMC), sẽ diễn ra vào tháng Chín. Theo CME FedWatch Tool, các nhà đầu tư đang dự đoán mức tăng từ 50 điểm cơ bản (bps) đến 75 bps. Nhưng nhiều điều có thể xảy ra từ bây giờ cho đến lúc đó, vì nhiều báo cáo kinh tế quan trọng sẽ được công bố, bao gồm hai báo cáo CPI và hai báo cáo về việc làm.

Nhìn về tương lai, một số nhà phân tích thị trường tin rằng các đợt tăng lãi suất cho đến cuối năm 2022 sẽ tăng tổng cộng 125 điểm cơ bản.

“Rõ ràng là Fed sẽ không dừng lại ở đó. Họ đã chấp nhận rằng những cải tiến về phía nguồn cung sẽ không đến để giúp họ giảm lạm phát — do đó, việc bỏ đi kiểu tường thuật ‘nhất thời’ này — và họ đã nhận ra trách nhiệm là của họ để hãm phanh nhu cầu thông qua lãi suất cao hơn,” các nhà kinh tế tại ngân hàng Hà Lan ING viết trong một ghi chú nghiên cứu.

Khi các nhà đầu tư cân nhắc về việc FOMC tăng lãi suất tại mọi cuộc họp chính sách trong thời gian còn lại của năm, các chuyên gia đang bắt đầu chú ý đến việc xoay trục tiềm năng của Fed trong năm tới.

Do lo ngại về suy thoái kinh tế gia tăng, các nhà kinh tế tin rằng cơ quan này sẽ bắt đầu nới lỏng chính sách tiền tệ, bắt đầu bằng việc cắt giảm lãi suất vào mùa hè năm 2023.

“Ngoài ra, lãi suất không ở mức cao lâu ở Hoa Kỳ,” ngân hàng nói thêm. “Trong 50 năm qua, khoảng thời gian trung bình từ lần nâng lãi suất cuối cùng của Fed trong một chu kỳ đến lần cắt giảm lãi suất đầu tiên chỉ là sáu tháng. Điều này cho thấy một cơ hội có thể đang được để ngỏ để cắt giảm lãi suất sớm nhất là vào mùa hè năm sau.”

Trong một ghi chú gần đây cho khách hàng, ông Scott Anderson, nhà kinh tế trưởng tại Bank of the West, cho rằng chiến dịch thắt chặt của Fed “sẽ vẫn ở chế độ tự động” cho đến khi thị trường lao động suy yếu.

“Có cảm giác hơi giống một trong những bộ phim kinh dị tệ hại với âm nhạc rùng rợn đã vang lên, nhưng nhân vật vẫn tiếp tục bước vào ngôi nhà dường như bị bỏ hoang. Quý vị biết điều này sẽ không kết thúc tốt đẹp, mặc dù quý vị vẫn chưa chắc chắn điều gì sắp xảy ra,” ông Anderson viết.

Theo Bản Tóm lược các Dự báo kinh tế của FOMC trong tháng Sáu, lãi suất quỹ liên bang chuẩn dự kiến sẽ ở mức 3.4% vào năm 2022, 3.8% vào năm 2023, và 3.4% vào năm 2024.

Fed có đang giải quyết được lạm phát?

Một loạt các nhà kinh tế và chiến lược cùng nhau cho rằng lạm phát đang có dấu hiệu đạt đỉnh điểm, ám chỉ đến việc giá năng lượng giảm mạnh. Nhưng trong khi lạm phát cuối cùng có thể bắt đầu giảm bớt, thì tỷ lệ lạm phát khó có thể sớm đạt được mục tiêu 2-3% của Fed, ông Jeff Klingelhofer, đồng trưởng bộ phận Đầu tư và quản lý danh mục đầu tư tại Thornburg Investment Management cho biết.

“Lạm phát tiếp tục âm ỉ và Fed đang dội nhiều gáo nước lạnh vào đó để hạn chế thiệt hại kinh tế hơn nữa,” ông Klingelhofer viết trong một ghi chú. “Khi lạm phát cuối cùng giảm xuống, nó ít có khả năng giảm xuống 2-3%. Trước sự thất vọng của Fed, nó sẽ giảm trong phạm vi 5–6%.”

Nhà kinh tế học nổi tiếng Mohamed El-Erian gần đây đã viết trên Twitter rằng giá thực phẩm và năng lượng sẽ giảm trong ba tháng tới, “nhưng hiện tại khi các động cơ của lạm phát vẫn bị để cho mở rộng, [lạm phát] cơ bản có khả năng vẫn ở mức cao.”

Đồng thời, đây là con dao hai lưỡi đối với nền kinh tế, ông El-Erian gần đây nói với CNBC.

“Tôi nghĩ rằng lạm phát đã đạt đến đỉnh điểm ở Hoa Kỳ,” ông đã lưu ý. “Vấn đề là lạm phát sẽ giảm cùng với tăng trưởng, có thể sẽ đi vào suy thoái, và đó không phải là tin tốt.”

Trong khi đó, ông Robert Johnson, Chủ tịch kiêm Giám đốc điều hành tại Economic Index Associates, cho rằng Fed đang bắt đầu kiềm chế lạm phát giá tràn lan, cũng như kỳ vọng lạm phát.

Kỳ vọng lạm phát tiêu dùng trong một năm của Đại học Michigan giảm xuống 5.2%, trong khi kỳ vọng năm năm giảm bớt, xuống còn 2.8%.

“Fed này rất dựa vào dữ liệu, vì vậy nếu chúng ta thấy các dấu hiệu lạm phát suy yếu đáng kể, Fed có thể sẽ tạm dừng tăng lãi suất và thậm chí xem xét nới lỏng lãi suất. Trên thực tế, nếu quý vị nhìn theo một khoảng thời gian dài hạn hơn, thị trường đang kỳ vọng rằng việc tăng lãi suất sẽ tạm dừng và thậm chí có thể giảm xuống,” ông Johnson nói với The Epoch Times.

Ông nói thêm: “Nỗi ám ảnh của giới truyền thông về lạm phát đã khiến Fed trở thành tâm điểm chú ý. Nhưng các công cụ của họ trong việc chống lạm phát bị hạn chế. Lập luận về việc giảm lạm phát được củng cố bởi giá dầu giảm và việc hàn gắn chuỗi cung ứng bị phá vỡ — những yếu tố mà Fed có rất ít ảnh hưởng.”

Một cuộc suy thoái đang lơ lửng trên đầu

Trong khi đó, nhiều nhà kinh tế hơn tin rằng sáng kiến ngăn chặn lạm phát của Fed sẽ tạo ra một cuộc suy thoái, một cuộc thăm dò mới cho thấy.

Cuộc khảo sát của CNBC về Fed cho thấy rằng 63% các nhà kinh tế, các nhà quản lý quỹ, và các nhà phân tích cho rằng các nỗ lực thắt chặt của ngân hàng trung ương sẽ gây ra một cuộc suy thoái, với 55% dự đoán suy thoái trong 12 tháng tới.

Cuộc khảo sát cho thấy ít chuyên gia tin tưởng rằng Chủ tịch Fed Jerome Powell có thể thực hiện được cú hạ cánh nhẹ nhàng.

“Một con đường dẫn đến một vụ hạ cánh mềm chắc chắn là có, nhưng nó hẹp, ẩn dấu, và rất khó tìm,” ông Roberto Perli, người đứng đầu bộ phận nghiên cứu chính sách toàn cầu tại Piper Sandler, viết trong cuộc khảo sát. “Trên thực tế, một số chỉ số cho thấy nền kinh tế Hoa Kỳ có thể đã đang trong hoặc đang tiến tới một cuộc suy thoái.”

Ông Jack Bouroudjian, Chủ tịch của Global Smart Commodity Group, cho rằng thị trường đang rơi vào tình trạng suy thoái dựa trên sự đảo ngược của các đường cong lợi suất (kỳ hạn 2 và 10 năm). Mức chênh lệch đã mở rộng lên khoảng -25 điểm cơ bản.

“Các cuộc khảo sát cho chúng tôi biết rằng nền kinh tế đang tăng trưởng chậm lại ở tất cả các khu vực. Tốc độ tăng lãi suất để kiềm chế lạm phát cũng đã hạ nhiệt thị trường nhà ở trên toàn quốc,” ông Bouroudjian nói với The Epoch Times, đồng thời cho biết thêm rằng bức tranh về việc làm vẫn còn mạnh mẽ.

Dữ liệu cơ sở của Thornburg Investment Management là một cuộc suy thoái nông, khi Fed chuyển từ chính sách tiền tệ trung lập sang chính sách hạn chế.

“Fed chưa bao giờ ở trong chế độ thắt chặt tiền tệ mà không trực tiếp gây ra một cuộc suy thoái,” ông Klingelhofer nói. “Người tiêu dùng nên mong đợi một cuộc suy thoái kéo dài 12-18 tháng và hy vọng một sự phục hồi nhanh chóng từ một cuộc suy thoái nông sẽ tăng lên.”

Cục Phân tích Kinh tế sẽ công bố số liệu GDP quý 2 vào ngày 28/07. Sự đồng thuận của thị trường là tốc độ tăng trưởng 0.5%, tăng từ mức -1.6% trong quý trước.

Ông Andrew Moran đưa tin về kinh doanh, kinh tế, và tài chính. Ông từng là một nhà văn và phóng viên trong hơn một thập niên ở Toronto, với các bài viết trên Liberty Nation, Digital Journal, và Career Addict. Ông cũng là tác giả của cuốn sách “The War on Cash” (“Cuộc Chiến Tiền Mặt”).

Nguyễn Lê biên dịch