Tác giả Tom Ozimek

Sau khi ngân hàng Silicon Valley Bank (SVB) sụp đổ, các biện pháp khẩn cấp để xây dựng lòng tin được thực hiện dường như đã làm giảm bớt mối đe dọa trước mắt về sự lây lan tài chính rộng hơn. Mặc dù vậy, các chuyên gia hiện đang cảnh báo về tác động lan tỏa vào nền kinh tế thực dưới hình thức siết chặt tín dụng vốn có thể ảnh hưởng đặc biệt nặng nề đến các doanh nghiệp nhỏ.

Từ đầu năm 2022, các tiêu chuẩn cho vay bắt đầu thắt chặt với việc Cục Dự trữ Liên bang tăng lãi suất để chống lạm phát và giảm quy mô bảng cân đối tài sản. Giờ đây, các tiêu chuẩn này thậm chí còn thắt chặt hơn giữa hệ quả ban đầu của cuộc hỗn loạn trong ngành ngân hàng Hoa Kỳ, với việc các chuyên gia cảnh báo về một cuộc khủng hoảng tín dụng sắp xảy ra khi các ngân hàng khu vực và cộng đồng thu hẹp lại hoạt động cho vay.

Ông Peter Earle, một kinh tế gia tại Viện Nghiên cứu Kinh tế Hoa Kỳ, nói với The Epoch Times trong một tuyên bố gửi qua thư điện tử: “Sự sụp đổ vừa qua của ngân hàng Silicon Valley Bank và Signature Bank, cũng như những lo lắng về phần còn lại của hệ thống ngân hàng (dù có chính đáng hay không), đã góp phần làm gia tăng tình trạng thắt chặt tín dụng.”

“Việc giảm phát hành trái phiếu doanh nghiệp trong vài tuần qua là một dấu hiệu rõ ràng cho diễn biến đó.”

Theo một báo cáo mới đây từ BMO Capital Markets, các công ty Hoa Kỳ có xếp hạng tín dụng cao nhất đã bán một lượng chứng khoán nợ kỷ lục trị giá 144 tỷ USD hồi tháng Hai để đón đầu các đợt tăng lãi suất tiềm năng hơn nữa.

Nhưng sự sụp đổ của SVB — và của Signature Bank chỉ vài ngày sau đó — đã khiến cho các giao dịch trên thị trường trái phiếu doanh nghiệp gần như bị đình trệ. Theo PitchBook LCD, trong tuần sau khi hai ngân hàng này sụp đổ, không có giao dịch trái phiếu rủi ro thấp nào được định giá. Mặc dù các giao dịch bắt đầu tăng trở lại vào tuần sau đó, nhưng hoạt động vẫn yếu ớt.

Tình hình này cũng giống như trên thị trường trái phiếu lợi suất cao dành cho các công ty có xếp hạng tín dụng thấp hơn, với lượng phát hành gần như bằng không trong vài tuần qua.

Nguy cơ khủng hoảng tín dụng sắp xảy ra?

Các nhà đầu tư kỳ vọng Fed sẽ tiến gần đến lãi suất cuối cùng của chu kỳ lãi suất này với một đợt tăng 25 điểm căn bản nữa được định giá. Nhưng ngay cả nếu Fed tạm dừng, thì rủi ro siết chặt tín dụng như vậy vẫn còn, trước thực tế hỗn loạn của lĩnh vực ngân hàng tiếp diễn trong một hệ thống tài chính có liên kết sâu với nhau của Hoa Kỳ.

“Một cuộc khủng hoảng tín dụng không bắt buộc Fed phải tiếp tục tăng lãi suất,” ông Earle nói. “Nếu những lo lắng về sức khỏe của hệ thống ngân hàng tiếp tục lan sang ngành địa ốc thương mại, hoặc mở rộng sang các lĩnh vực khác, thì Fed có làm gì cũng không có tác dụng.”

“Nhiều vấn đề hơn trong các tổ chức tài chính hoặc các lĩnh vực khác của nền kinh tế cuối cùng sẽ dẫn đến việc không có khả năng cho vay hoặc chỉ có thể tiếp cận với lãi suất rất cao. Và tình huống đó sẽ tạo thành một cuộc khủng hoảng tín dụng.”

Các nhà quản lý đã đưa ra các biện pháp khẩn cấp sau sự sụp đổ của SVB để trấn an các thị trường vì họ lo ngại rằng những người gửi tiền sẽ vội vã rút tiền tiết kiệm của họ từ các ngân hàng nhỏ hơn.

“Đó là mối lo ngại chính của chúng tôi,” Chủ tịch Tổng Công ty Bảo hiểm Tiền gửi Liên bang (FDIC) Martin Gruenberg nói với Ủy ban Ngân hàng Thượng viện hôm 28/03.

“Có một nguy cơ lây lan đáng kể sang các tổ chức khác. Và trên thực tế, vào cuối tuần đó, chúng tôi đã thấy căng thẳng nghiêm trọng tại các tổ chức khác.”

Ông Gruenberg đang đề cập đến hậu quả tức thì sau sự sụp đổ của SVB.

Nếu không có các biện pháp khẩn cấp, bao gồm thanh khoản bổ sung từ Fed và FDIC từ bỏ giới hạn bảo đảm tiền gửi 250,000 USD để cung cấp bảo hiểm toàn bộ cho tất cả các khoản tiền gửi tại SVB và Signature, thì các nhà quản lý lo ngại rằng việc những người gửi tiền không có bảo hiểm rút tiền hàng loạt tại các ngân hàng sẽ gia tăng và gây ra nhiều vấn đề.

Các cơ quan quản lý cho biết sau áp lực dòng tiền gửi chảy ra ban đầu, các điều kiện đã bắt đầu ổn định, tuy nhiên, vẫn chưa chắc chắn sẽ nên làm gì tiếp theo.

Ông Neel Kashkari, chủ tịch Ngân hàng Dự trữ Liên bang Minneapolis, cho biết trong một cuộc phỏng vấn hôm 26/03 trên đài CBS: “Chúng tôi vẫn chưa biết rõ mức độ căng thẳng của ngành ngân hàng này đang dẫn đến một cuộc khủng hoảng tín dụng trên diện rộng như thế nào. Cuộc khủng hoảng tín dụng đó … sau đó sẽ làm chậm lại nền kinh tế. Đây là điều gì đó mà chúng tôi đang theo dõi rất, rất chặt chẽ.”

Ông Kashkari lưu ý rằng còn quá sớm để đánh giá “dấu ấn” mà tình trạng căng thẳng trong ngành ngân hàng sẽ gây ra đối với nền kinh tế.

Trong một cuộc khủng hoảng tín dụng, các ngân hàng nâng cao tiêu chuẩn cho vay, khiến các gia đình và doanh nghiệp khó vay vốn hơn.

Doanh nghiệp nhỏ dễ bị tác động

Việc tăng lãi suất mạnh mẽ của Fed đã siết chặt nguồn cung tín dụng, với biến động khu vực tài chính thắt chặt hơn nữa các điều kiện tài chính.

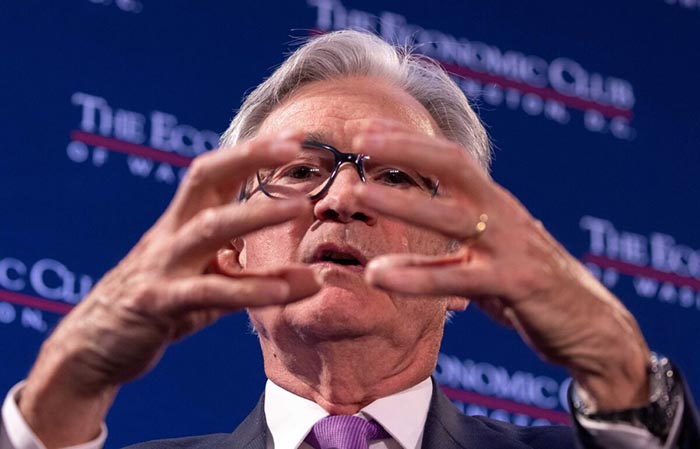

Chủ tịch Cục Dự trữ Liên bang Jerome Powell cho biết tại một cuộc họp chính sách vào tuần trước rằng các tiêu chuẩn cho vay chặt chẽ hơn liên quan đến tình trạng hỗn loạn này của ngân hàng có thể được xem là “tương đương với một việc tăng lãi suất hoặc có lẽ hơn thế.”

Ông Powell cho biết vẫn chưa rõ mức độ nghiêm trọng của việc thắt chặt các điều kiện tài chính ra sao và sẽ kéo dài bao lâu. Nhưng nếu sự thắt chặt này được duy trì, thì “có thể dễ dàng có một tác động kinh tế vĩ mô đáng kể.”

Các ngân hàng nhỏ đã mất 120 tỷ USD tiền gửi trong tuần kết thúc hôm 15/03, một mức giảm kỷ lục. Cố vấn kinh tế trưởng của Allianz kiêm kinh tế gia nổi tiếng Mohamed El-Erian đã viết trong một bài xã luận mới đây trên Bloomberg rằng nếu dòng tiền gửi chảy ra từ các ngân hàng khu vực vẫn tiếp tục, thì điều này sẽ gây ra rắc rối.

Ông viết: “Điều này có thể trở thành một vấn đề lớn đối với các cộng đồng, các khu vực, và các lĩnh vực địa phương vốn lo sợ rằng khả năng tiếp cận các khoản vay của họ sẽ bị hạn chế vì các đối tác ngân hàng truyền thống của họ sẽ phải thu hẹp bảng cân đối kế toán sau khi bị mất đi các khoản tiền gửi.”

Ông El-Erian tin rằng sự hỗn loạn của ngân hàng sẽ từ từ ảnh hưởng đến nền kinh tế thực bằng cách siết chặt khả năng tiếp cận tín dụng.

“Sự lây lan sang nền kinh tế này, sẽ diễn ra theo thời gian, có nguy cơ làm gia tăng những thách thức mà một nền kinh tế đang phải đối mặt với lạm phát, một chu kỳ tăng lãi suất bị giải quyết sai, tiết kiệm cá nhân sụt giảm, bất ổn tài chính và một nền kinh tế toàn cầu đang chậm lại.”

Các chuyên gia nói với The Epoch Times rằng các doanh nghiệp nhỏ đặc biệt dễ bị tổn thương trước động lực cho vay hiện tại.

Ông Daniel Kroytor, người sáng lập kiêm giám đốc nền tảng thanh toán TailoredPay, đã nói với The Epoch Times trong một tuyên bố gửi qua thư điện tử: “Một sự lây lan có thể dẫn đến một cuộc khủng hoảng tín dụng đối với các doanh nghiệp nhỏ, tình huống có thể khiến SMB [doanh nghiệp vừa và nhỏ] có nguy cơ vỡ nợ cao hơn — đặc biệt nếu doanh nghiệp đó đang gặp khó khăn rồi.”

“Điều này có nghĩa là những nhà cho vay có thể phân loại ngày càng nhiều công ty có tín dụng xấu hoặc ít hoặc không có lịch sử tín dụng là rủi ro cao, và đối với nhiều doanh nghiệp nhỏ, thì một sự phân loại như vậy có thể đồng nghĩa với ngõ cụt.”

Cô Trinity Owen, người sáng lập và giám đốc tài chính của The Pay at Home Parent, một nền tảng giáo dục và tư vấn tài chính, nói với The Epoch Times trong một tuyên bố gửi qua thư điện tử rằng “việc giảm cung cấp tín dụng do tình trạng hỗn loạn ngân hàng gây ra một rủi ro đáng kể cho nền kinh tế thực. ”

Cô Owens nói: “Đặc biệt, các doanh nhân sẽ phải đối mặt với những thách thức đáng kể khi họ tìm kiếm nguồn vốn cho các công ty khởi nghiệp của mình.”

Trong khi đó, một cuộc khủng hoảng tín dụng có hệ thống đã vượt qua lạm phát trở thành nỗi sợ hãi hàng đầu của các nhà quản lý quỹ và rủi ro lớn nhất đối với các thị trường.

Nhật Thăng biên dịch