Nguồn: Edward White, “How China cornered the market for clean tech,” Financial Times, 09/08/2023.

Biên dịch: Nguyễn Thị Kim Phụng

Phần thứ hai của loạt bài về năng lượng tái tạo cho thấy rằng Trung Quốc là nhà cung cấp lớn nhất thế giới về nhiều nguyên liệu quan trọng cho quá trình chuyển đổi năng lượng, từ đó mang lại cho nước này đòn bẩy địa chính trị.

Cuối năm ngoái tại Bắc Kinh, các quan chức từ một số cơ quan công nghệ, thương mại, và quốc phòng của Trung Quốc đã được triệu tập tới một loạt các cuộc họp bí mật với một mục đích duy nhất: phản ứng trước những hạn chế sâu rộng của Mỹ về bán chip máy tính cho các công ty Trung Quốc.

Sang tháng 7, Bắc Kinh đã công bố phản ứng của mình: họ quyết định áp đặt các hạn chế đối với xuất khẩu gallium và germanium, các kim loại dùng để sản xuất một số sản phẩm quan trọng chiến lược, bao gồm xe điện, microchip, và một số hệ thống vũ khí quân sự.

Một quan chức trực tiếp tham gia cuộc họp cho biết, “Chúng tôi có nhiều lựa chọn. Đây không phải là động thái cực đoan nhất của chúng tôi … nhưng là một biện pháp răn đe.”

Đối với thế giới bên ngoài, đây là hai cú đấm liên tiếp đến từ Bắc Kinh. Đầu tiên, nó tiết lộ rằng Trung Quốc đang kiểm soát chuỗi cung ứng đối với hàng chục khoáng sản được Mỹ xếp vào loại quan trọng đối với an ninh kinh tế và quốc gia. Nó cũng cho thấy Trung Quốc đã sẵn sàng sử dụng điều này làm đòn bẩy địa chính trị.

Matthew Funaiole, chuyên gia về Trung Quốc tại Trung tâm Nghiên cứu Chiến lược và Quốc tế, một viện chính sách của Mỹ, nói rằng động thái này là một “phát súng cảnh cáo” khiến một số người ở Washington bất ngờ.

Ông nói, “Bên ngoài giới kỹ thuật và công nghiệp quốc phòng, gallium không phải là một khoáng chất quan trọng được mọi người biết đến.”

Sự việc này đã nêu bật một sự thật phũ phàng đối với phương Tây: Trung Quốc hiện đang là nhà cung cấp lớn nhất và có giá thấp nhất đối với nhiều thành phần quan trọng cho công nghệ sạch. Hai kim loại kể trên nằm trong số hàng loạt sản phẩm quan trọng đối với quá trình chuyển đổi năng lượng mà Trung Quốc đang thống trị.

Trung Quốc sản xuất khoảng 90% nguyên tố đất hiếm trên thế giới, nắm ít nhất 80% trong tất cả các công đoạn chế tạo pin mặt trời, và 60% sản lượng turbine gió và ắc quy xe điện. Đối với một số vật liệu được sử dụng trong pin và nhiều sản phẩm chuyên dụng khác, thị phần của Trung Quốc đạt gần 100%.

Việc Trung Quốc nhắm đến chuỗi cung ứng công nghệ sạch nhắc chúng ta nhớ về mức độ ảnh hưởng mà Ả Rập Saudi có được nhờ thị trường dầu mỏ. Tương tự như việc sản xuất hóa dầu cung cấp một vùng đệm chiến lược bất di bất dịch cho quốc gia vùng Vịnh, sự thống trị của Trung Quốc đối với lĩnh vực năng lượng sạch đang trở thành một khía cạnh của cạnh tranh địa chính trị, và nhiều khả năng sẽ cản trở cuộc chiến của thế giới chống lại hiện tượng ấm lên toàn cầu.

Lợi ích bị ảnh hưởng đang ở mức cực cao.

Sự trỗi dậy của các công ty công nghệ sạch đến từ Trung Quốc đặt ra mối đe dọa cạnh tranh lớn đối với các ngành sản xuất của phương Tây, bao gồm các nhà sản xuất xe hơi truyền thống và những gã khổng lồ về năng lượng. Nhưng trong bối cảnh chiến tranh lạnh công nghệ với phương Tây ngày càng tồi tệ, những năng lực đó có thể trở thành đòn bẩy cho Trung Quốc.

Ross Gregory, đối tác quản lý của New Electric Partners hiện sống tại Seoul, nhận định “Mọi người đã bắt đầu nhận ra rằng việc kiểm soát chuỗi cung ứng là quan trọng, nếu không, bạn sẽ gặp rủi ro hệ thống vì Trung Quốc cắt nguồn cung rất dễ.”

Các chính phủ phương Tây đang cố gắng hết sức để bắt kịp sự trỗi dậy của Trung Quốc trong chuỗi cung ứng công nghiệp khoáng sản và năng lượng tái tạo quan trọng nhất thế giới. Tổng thống Mỹ Joe Biden và những người đồng cấp ở châu Âu đã bắt đầu triển khai hàng trăm tỷ USD trợ cấp lấy từ tiền thuế.

Tuy nhiên, các nhà phân tích lại bất đồng quan điểm về việc phương Tây sẽ mất bao lâu để thoát khỏi sự kiểm soát của Trung Quốc đối với nhiều khía cạnh trong chuỗi cung ứng công nghệ sạch – hoặc liệu họ có thể làm được điều này hay không.

Hầu hết mọi người đều tin rằng châu Âu sẽ không thể đạt được các mục tiêu đầy tham vọng về chống biến đổi khí hậu nếu không duy trì quan hệ sâu sắc với Bắc Kinh. Ngay cả Mỹ – quốc gia tự hào có nguồn tài chính dồi dào và sự hỗ trợ chính trị mạnh mẽ để phân tách khỏi Trung Quốc – cũng sẽ phải đối mặt với một nhiệm vụ khổng lồ nếu muốn tạo ra một chuỗi cung ứng công nghệ sạch mới, loại trừ Trung Quốc.

Neil Beveridge, nhà phân tích ở Hong Kong, người đứng đầu nhóm nghiên cứu năng lượng của Bernstein, nói rằng “Mỹ sẽ phải khởi động chế độ thời chiến để xây dựng những ngành công nghiệp đủ khả năng cạnh tranh. Thực tế là Trung Quốc vẫn đang là công xưởng của thế giới.”

Bắc Kinh thống trị chuỗi cung ứng

Giữa khu mỏ Oyu Tolgoi rộng lớn của tập đoàn Rio Tinto, nằm ở sa mạc Gobi phía nam Mông Cổ, hàng loạt xe tải chờ để nhận những bao tải đồng chưa tinh luyện nặng 2 tấn, trước khi bắt đầu hành trình 80 km về phía nam tới biên giới Trung Quốc.

Trong vòng vài năm nữa, đây sẽ trở thành mỏ lớn thứ tư trên thế giới về sản xuất đồng, kim loại trung tâm trong quá trình chuyển đổi năng lượng. Cũng như nhiều dự án khai thác khác trên thế giới, mọi thứ đào lên được ở đây sẽ được đưa về Trung Quốc để chế biến.

Trong khi nhiều chính phủ phương Tây đang nỗ lực giảm phụ thuộc vào Trung Quốc, Jakob Stausholm, giám đốc điều hành của Rio Tinto, chỉ ra rằng một phần thành công của tập đoàn Anh-Australia này trong những thập niên gần đây là do nhu cầu từ Trung Quốc. Ông nói trong một cuộc phỏng vấn ngay tại Oyu Tolgoi vào tháng 7, “Chúng tôi hợp tác rất tốt với các khách hàng Trung Quốc vì họ, giống như chúng tôi, có tầm nhìn lâu dài.”

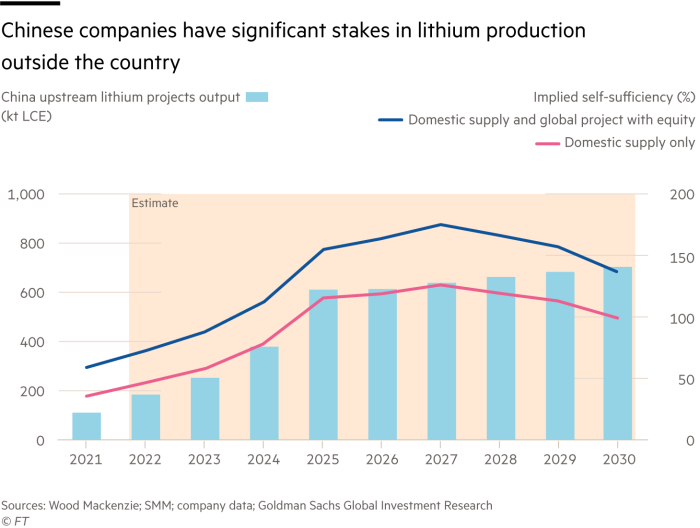

Nikhil Bhandari, đồng giám đốc nhóm nghiên cứu công nghệ sạch và tài nguyên thiên nhiên châu Á-Thái Bình Dương của Goldman, cho biết sự kiểm soát của Trung Quốc đối với nguyên liệu thô “nhiều hơn những gì chúng ta tưởng.” Nguyên nhân là do các khoản đầu tư vào hoạt động khai thác ở nước ngoài của các công ty Trung Quốc như tập đoàn kim loại Huayou Cobalt, nhà sản xuất xe hơi BYD, và gã khổng lồ pin CATL. Ví dụ, về lithium, Trung Quốc chỉ chiếm một phần nhỏ trong khai thác mỏ, tuy nhiên vào năm tới, lượng kim loại mà người Trung Quốc kiểm soát sẽ cao hơn nhiều so với mức họ cần cho mục đích nội địa.

Và không có dấu hiệu nào cho thấy mối quan tâm của Trung Quốc đối với việc thâu tóm tài nguyên sẽ sớm kết thúc.

Theo dữ liệu được công bố hồi tuần trước bởi Đại học Phúc Đán ở Thượng Hải, đầu tư của Trung Quốc vào khai thác kim loại ở nước ngoài đang trên đà đạt mức kỷ lục trong năm nay. Chi tiêu trong sáu tháng đầu năm 2023 đạt 10 tỷ USD, nhiều hơn tổng chi tiêu của năm 2022, và các khoản đầu tư trong năm nay có khả năng vượt qua kỷ lục hàng năm trước đó là 17 tỷ USD vào năm 2018.

Các chuyên gia cũng chỉ ra những phần ít được quan tâm của chuỗi cung ứng, đặc biệt là chế biến và tinh chế nguyên liệu, để nêu bật thách thức lớn nhất mà phương Tây phải đối mặt khi cạnh tranh với Trung Quốc.

Suốt hàng chục năm, các nền kinh tế phát triển đã tránh xa các hoạt động công nghiệp kiểu này, tìm cách chuyển những thiệt hại về môi trường sang cho các nước đang phát triển, nơi chi phí cũng sẽ thấp hơn.

Theo phân tích của Bộ Nội vụ Mỹ và Cơ quan Khảo sát Địa chất Mỹ, Trung Quốc đang là nhà sản xuất hàng đầu của ít nhất một giai đoạn trong chuỗi cung ứng cho 35 trong số 54 mặt hàng khoáng sản được coi là quan trọng đối với Mỹ.

Trong một số trường hợp, vị thế của Trung Quốc thậm chí là không thể vượt qua. Theo CSIS, Trung Quốc sản xuất tới 98% nguồn cung gallium thô cho thế giới, phục vụ cho các ứng dụng quân sự của Mỹ, bao gồm cả trong các hệ thống radar và phòng thủ tên lửa thế hệ mới.

Chẳng hạn, theo Goldman Sachs, trong lĩnh vực pin xe hơi điện, Trung Quốc chỉ chiếm chưa tới 20% thị phần nguyên liệu thô, nhưng lại chiếm 90% thị phần cho các sản phẩm đã qua chế biến của cùng loại vật liệu.

Việc sản xuất than chì, được sử dụng làm cực dương cho pin lithium-ion, cũng rất quan trọng. Theo Goldman, trong khi thị phần dự trữ than chì của Trung Quốc chỉ hơn 20% thì thị phần chế biến than chì của nước này lên tới gần 70%. Nhưng cách sản xuất than chì rẻ nhất lại sử dụng hydrofluoric acid, một vật liệu có độc tính cao, gây ra rủi ro đáng kể cho môi trường, nhưng cũng là một sản phẩm khác mà Trung Quốc là nhà sản xuất lớn nhất.

Trong một số ngành công nghệ sạch quan trọng khác, trước đây từng do các công ty phương Tây thống trị, bao gồm cả turbine gió, Trung Quốc hiện có vị thế vững chắc.

Theo Hội đồng Năng lượng Gió Toàn cầu, một nhóm vận động hành lang trong ngành, hơn một nửa số turbine gió mới được lắp đặt trong năm nay là ở Trung Quốc. Đối với việc sản xuất các vỏ bọc chứa thiết bị phát điện của turbine, Trung Quốc chiếm 60% thị phần. Và nước này hiện đang xây dựng hơn 60 cơ sở lắp ráp vỏ bọc mới, bổ sung cho 100 cơ sở đã đi vào hoạt động.

Xa hơn trong chuỗi cung ứng turbine, dữ liệu của Hội đồng Năng lượng Gió Toàn cầu cho thấy Trung Quốc chiếm hơn 70% thị phần của nhiều bộ phận quan trọng bao gồm bộ phận đúc, bộ phận rèn, vòng bi xoay, trụ đỡ, và mặt bích.

Lance Guo, chuyên gia về chính trị và kinh tế Trung Quốc tại Đại học Quốc gia Singapore, nói rằng từ lâu thế giới đã ngạc nhiên trước mức độ thành công của hệ thống Trung Quốc trong việc tập trung nguồn lực vào các dự án lớn của quốc gia.

“Phần còn lại của thế giới chưa được chuẩn bị cho điều đó,” ông nói. “Nếu bạn làm việc theo nguyên tắc thị trường tự do, bạn không thể hành động nhanh như vậy được”.

Ilaria Mazzocco, chuyên gia về chính sách công nghiệp của Trung Quốc ở CSIS, cho biết dù sự tăng trưởng của nhiều ngành công nghệ sạch đã có trước khi Chủ tịch Trung Quốc Tập Cận Bình lên nắm quyền vào năm 2012, nhưng việc tập trung vào chính sách công nghiệp, các ngành chiến lược và biến đổi khí hậu đã được “tăng cường” dưới sự quản lý của ông.

Bà cũng chỉ ra sự khác biệt đáng kể giữa cách các ngành này phát triển ở Trung Quốc so với ở phương Tây: “Trung Quốc đã cẩn trọng hơn nhiều trong việc thúc đẩy sự phát triển ‘toàn bộ chuỗi cung ứng’”.

Cạnh tranh không lành mạnh

Khi Jorge Guajardo đến Bắc Kinh vào năm 2007 với tư cách là đại sứ mới của Mexico, một trong những công việc quan trọng của ông là thuyết phục các công ty Trung Quốc thành lập nhà máy ở quê nhà của mình. Xét đến việc Mexico hiện có nhiều nhà máy xe hơi giá rẻ, các tập đoàn xe hơi non trẻ của Trung Quốc dường như là điểm khởi đầu tự nhiên.

Nhưng nếu Guajardo nghĩ rằng nhiệm vụ này sẽ dễ dàng, thì cuộc gặp với BYD, một nhà sản xuất pin ít tên tuổi chuyên cung cấp pin cho điện thoại của các hãng Nokia và Motorola, đã chứng minh điều ngược lại. Nhà sáng lập Vương Truyền Phúc, người vừa mua lại một doanh nghiệp xe hơi nhà nước đang thất bại, đã cắt ngắn cuộc thảo luận về các quy tắc thương mại của Mỹ.

“Pin chiếm khoảng 50% [chi phí của chiếc xe hơi] và tôi sẽ không bao giờ sản xuất pin bên ngoài Trung Quốc,” Guajardo hồi tưởng câu nói của Vương. “Lúc đó là năm 2007, và điều ông ta nói chẳng có lý gì cả.”

Nhìn lại, Guajardo, hiện đang sống ở Washington D.C., nói rằng việc ông chủ BYD từ chối mình là “hoàn toàn hợp lý. Ông ta có tầm nhìn… ông ấy chỉ nghĩ về lâu dài thôi.”

Ngày nay BYD, nhận đầu tư từ Berkshire Hathaway của Warren Buffett, được các chuyên gia trong ngành xem là biểu tượng cho thách thức sống còn mà các huyền thoại xe hơi truyền thống ở Đức, Pháp, Mỹ, và Nhật phải đối mặt. Trong nửa đầu năm nay, BYD đã bán được 1,15 triệu xe tại Trung Quốc, chiếm hơn 1/3 tổng doanh số bán xe điện lai (hybrid) và xe chạy pin, theo dữ liệu từ Automobileity, một công ty tư vấn ở Thượng Hải. BYD cũng là nhà sản xuất pin lớn thứ hai thế giới, một phần của mô hình kinh doanh tích hợp theo chiều dọc khiến Tesla và Volkswagen phải ghen tị.

Cùng với ông vua pin xe điện của thế giới, CATL, công ty của Vương Truyền Phúc cũng là một trong những ví dụ rõ ràng nhất cho thấy cách mà khu vực tư nhân đã khéo léo kết hợp với chính sách công nghiệp của Bắc Kinh để tạo ra vị thế thống trị trong lĩnh vực năng lượng tái tạo và xe điện.

CSIS, một viện nghiên cứu chính sách Mỹ, ước tính tổng cộng chi tiêu nhà nước của Bắc Kinh cho lĩnh vực xe điện là hơn 125 tỷ USD từ năm 2009 đến năm 2021.

Bắc Kinh hành xử cứng rắn. Ngành công nghiệp nội địa được ưu tiên do các yêu cầu khắt khe của địa phương, và từ năm 2016, các nhà sản xuất pin hàng đầu của Hàn Quốc, LG, SK và Samsung, đã không được tiếp cận các khoản trợ cấp hào phóng, theo đó dẫn đến sự bùng nổ trong hoạt động sản xuất pin của CATL và BYD.

Những lợi thế về sản xuất sản phẩm công nghệ sạch mà Trung Quốc tự hào đang được củng cố bởi lợi ích từ sản xuất quy mô lớn.

Dữ liệu của Goldman cho thấy chỉ mất 1/3 thời gian để Trung Quốc xây dựng một nhà máy xe điện so với các nước khác, và một nhà máy sản xuất pin ở Mỹ sẽ có chi phí cao hơn gần 80% so với ở Trung Quốc. Theo Bernstein, chi phí sản xuất tại một số nơi ở Mỹ thậm chí có thể cao gấp ba lần ở Trung Quốc. Điều này nhấn mạnh thách thức mà các đối thủ của Trung Quốc phải giải quyết, không chỉ về khả năng tiếp cận tài nguyên và chi phí công nghệ bị hạn chế, mà còn cả tình trạng thiếu lao động, lạm phát tiền lương, và tiêu chuẩn môi trường cao hơn.

Tình trạng tương tự cũng đang diễn ra trong lĩnh vực điện mặt trời và gió. Cơ quan Năng lượng Quốc tế cho biết, do được thúc đẩy bởi cầu nội địa, việc sản xuất polysilicon và quá trình xử lý liên quan đã giúp chi phí của Trung Quốc chỉ bằng 2/3 giá sản phẩm do châu Âu sản xuất. Theo dữ liệu của S&P, turbine gió của Trung Quốc có giá chỉ bằng một nửa so với các đối thủ phương Tây.

Trong các ngành này, Mazzocco tin rằng điều quan trọng là phải ghi nhận vai trò của sự cạnh tranh gay gắt trong khu vực tư nhân. “Đó là điều chúng ta bỏ sót khi nhìn từ bên ngoài: chúng ta nghĩ đó chỉ là vấn đề trợ cấp. Nhưng trên thực tế, đó cũng là vì các công ty đã có thể vượt qua các đối thủ cạnh tranh ở Trung Quốc trong một môi trường cực kỳ khốc liệt,” bà nói. “Họ là những người giỏi nhất trong việc tận dụng từng xu từ hoạt động của mình.”

Vũ khí hay cháy rừng

Trong lúc ngành công nghệ sạch của Trung Quốc mở rộng, các nhà phân tích cũng lưu ý đến ảnh hưởng rõ rệt về kinh tế và địa chính trị do thép, xi măng, và nhôm giá rẻ của Trung Quốc tràn ngập thị trường quốc tế suốt nhiều năm. Những lời phàn nàn về hoạt động sản xuất của Trung Quốc đã dẫn đến những giai đoạn căng thẳng song phương dữ dội và những tranh chấp gay gắt tại Tổ chức Thương mại Thế giới.

Theo công ty tư vấn Rystad Energy, lượng pin mặt trời của Trung Quốc trị giá khoảng 7 tỷ euro hiện đang xếp xó trong các kho ở châu Âu do cung vượt cầu. Kho dự trữ này gần như đủ để cung cấp năng lượng cho tất cả các ngôi nhà ở London và Paris cộng lại trong một năm.

Tuy nhiên, còn có một nỗi sợ lớn hơn: sự phụ thuộc quá mức vào một Trung Quốc đang ngày càng sẵn sàng vũ khí hóa sự thống trị của mình, giống như họ đã làm với gallium.

Funaiole của CSIS nói rằng dù đối phó với việc Trung Quốc kiểm soát một số lĩnh vực “dường như là bài toán không có lời giải,” nhưng Mỹ vẫn có thể giảm mức độ rủi ro của mình trước tình trạng này theo thời gian.

“Nếu chúng ta giải quyết từng vấn đề một, hãy ưu tiên những thứ cần thiết hơn cho ngành công nghiệp quốc phòng … thì sẽ có thể dần khắc phục vấn đề,” ông nói.

Guo đến từ NUS cảnh báo rằng Bắc Kinh cũng cần phải cẩn trọng với việc vũ khí hóa sự thống trị về công nghệ sạch của mình, vì Trung Quốc vẫn phụ thuộc sâu sắc vào phương Tây về nhiều sản phẩm công nghệ cao.

“Điều này có thể quay trở lại ám ảnh Trung Quốc,” ông cảnh báo.

Tuy nhiên, các chuyên gia khác tin rằng, sau cùng, các nhà hoạch định chính sách phương Tây sẽ phải đối mặt với sự lựa chọn giữa các ưu tiên chiến lược cạnh tranh lẫn nhau, gồm cố gắng phân tách khỏi Trung Quốc để đạt được các mục tiêu an ninh quốc gia, hoặc hợp tác để đạt được các mục tiêu kinh tế và khí hậu.

“Một mặt, bạn thực sự muốn bảo vệ các ngành công nghiệp phương Tây. Mặt khác, bạn lại gặp phải cháy rừng ở Địa Trung Hải,” Beveridge nói. “Vậy thì bạn sẽ làm gì?”