15-6-2024

Sau khi Vingroup thao túng báo chí Việt Nam để bóp méo và cắt xén một bài viết của Motley Fool, về chuyện VinFast nói dối giá cổ phiếu VFS tăng do thông tin về doanh số đơn đặt hàng trước VF3, mà Sài Gòn Nhỏ đã vạch trần trước đó, gần đây, hãng tin tài chính danh tiếng này tiếp tục đưa ra “Năm điểm báo động” về tương lai của VinFast.

Liệu đây có phải là một tuyên bố rát mặt với một hãng xe còn non trẻ? Câu trả lời vẫn còn bỏ ngỏ, nhưng chắc chắn sẽ khiến giới đầu tư phải cân nhắc kỹ lưỡng từ đây.

Theo Motley Fool (*), VinFast Auto gây thất vọng cho nhiều nhà đầu tư sau khi niêm yết công chúng cổ phiếu VFS vào tháng 8 năm ngoái. Nhà sản xuất ô tô Việt Nam đã đặt ra một số mục tiêu giao hàng đầy tham vọng trước khi IPO thông qua việc sáp nhập với một công ty mua lại mục đích đặc biệt (SPAC), nhưng cổ phiếu của hãng đã giảm mạnh sau khi không đạt được ước tính của chính mình. Lãi suất tăng cũng cho thấy khoản lỗ của VinFast dai dẳng. Đồng thời vẫn cổ phiếu này vẫn không hề rẻ, giao dịch ở mức vốn hóa thị trường là $6 tỷ trong khi nó chỉ đạt doanh thu $1.4 tỷ và không tạo ra lợi nhuận.

Chuyên gia của Motley Fool đã xem xét kỹ lưỡng VinFast và cho rằng, vẫn còn quá sớm để nói liệu công ty có thể vượt qua khó khăn, mở rộng quy mô kinh doanh và nổi bật trên thị trường xe điện (EV) hay không. Tuy nhiên, họ cũng nhận thấy năm điểm báo động về VinFast không thể bỏ qua.

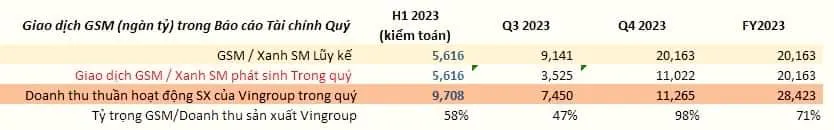

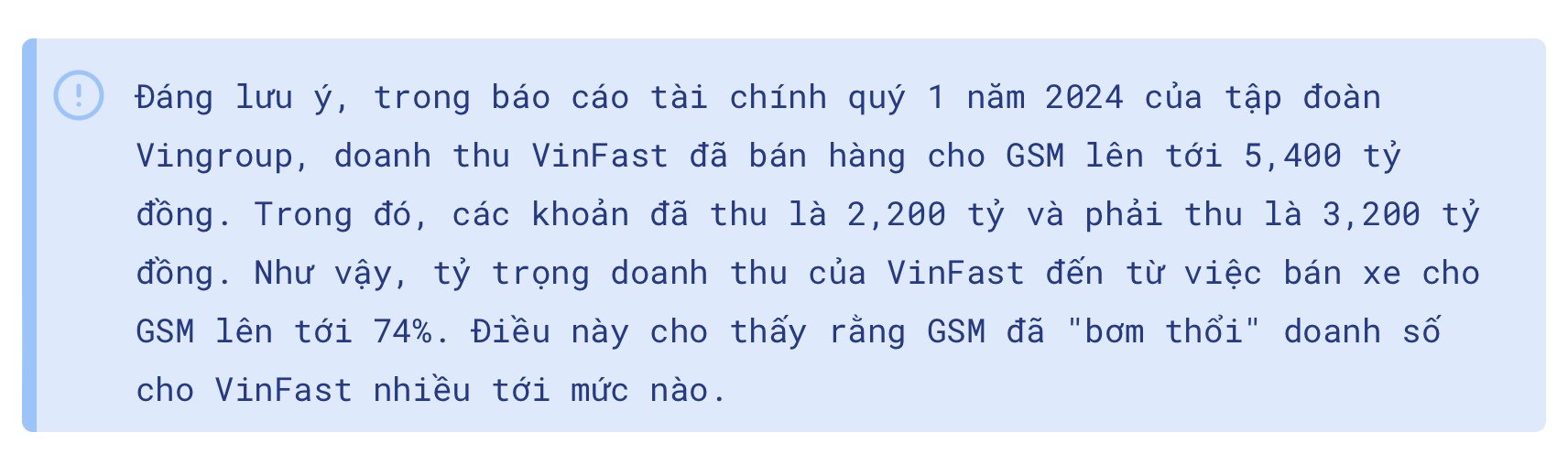

VinFast bán phần lớn xe cho công ty liên kết

Ban đầu VinFast tuyên bố có thể bán được 50.000 xe điện vào năm 2023. Tuy nhiên, hãng chỉ bàn giao được 34.855 xe điện và 72.468 xe máy điện. Con số thiếu hụt đó là một điều đáng thất vọng, nhưng hồ sơ của SEC tiết lộ rằng, khoảng 70% lượng xe điện được giao thực sự thuộc về công ty liên kết của chính họ – Xanh SM (GSM), một nhà điều hành taxi và cung cấp dịch vụ cho thuê được hậu thuẫn bởi Giám đốc điều hành VinFast – ông Phạm Nhật Vượng.

Thêm một số liệu thú vị là riêng quý 4 năm 2023, hơn 98% doanh thu của VinFast tới từ GSM.

VinFast tuyên bố có thể giao hơn 100.000 xe điện trong năm nay, nhưng các nhà đầu tư nên xem xét kỹ những lô hàng đó thực sự sẽ đi về đâu. Nếu chỉ bán xe cho các công ty liên kết khác của Vingroup, VinFast có thể sẽ phải vật lộn để giành được chỗ đứng với người tiêu dùng chính thống.

Nhà máy của VinFast ở North Carolina đối mặt với sự chậm trễ lớn

Kế hoạch bán 100.000 xe điện trong năm nay của VinFast phụ thuộc vào sự phát triển của hoạt động kinh doanh tại Mỹ, nhưng hãng chỉ bán được chưa đến 1.000 xe điện ở Bắc Mỹ trong năm ngoái. Để đẩy nhanh quá trình mở rộng đó trong vài năm tới, VinFast đã khởi công xây dựng một nhà máy mới trị giá $4 tỷ ở North Carolina với công suất sản xuất hàng năm theo kế hoạch là 150.000 xe vào năm ngoái.

Họ đã lên kế hoạch khai trương nhà máy vào tháng 7 năm 2024, nhưng sau đó đã hoãn lại đến đầu năm 2025. Tuy nhiên, một báo cáo gần đây của Reuters cho biết, VinFast có thể lùi ngày đó lại xa hơn nữa do doanh số bán hàng chậm hơn dự kiến.

VinFast bị kiện vì không trả tiền thuê showroom xe

Tháng trước, công ty dịch vụ bất động sản SPG Center đã kiện VinFast vì 12 tháng không trả tiền thuê showroom xe ở Palo Alto, California. Vụ kiện cáo buộc VinFast đã ngừng trả tiền thuê nhà vào tháng 5 năm ngoái và nợ SPG Center $356.000.

VinFast gọi tuyên bố của SPG Center là “không chính xác” và cho biết họ chỉ tạm dừng thanh toán tiền thuê vào tháng 4 năm nay trong bối cảnh “đang đàm phán với chủ nhà để sửa đổi hợp đồng thuê”. Tuy nhiên, việc VinFast đang cố gắng thương lượng giảm tiền thuê cho một showroom duy nhất cho thấy họ đang chật vật cắt giảm chi phí để ổn định khoản lỗ ròng hàng năm – đã tăng từ $2.1 tỷ năm 2022 lên $2.4 tỷ năm 2023.

Rosen Law Firm, P.A. ở New York và Schall Law Firm ở Los Angeles đồng thụ lý. Một số công ty luật khác vẫn đang kêu gọi các nhà đầu tư tham gia các vụ kiện tập thể tương tự.

Nhiều nhà sản xuất xe điện được SPAC hậu thuẫn khác, bao gồm Lucid và Nikola, đã bị ảnh hưởng bởi các vụ kiện tập thể tương tự trong quá khứ. VinFast có thể vượt qua những trở ngại đó, nhưng chúng có thể làm trầm trọng thêm các vấn đề về dòng tiền của hãng với chi phí pháp lý cao và khiến nhiều nhà đầu tư phải xem xét kỹ lưỡng hơn nữa các hoạt động kinh doanh của hãng.

VinFast đang bị các cơ quan quản lý an toàn liên bang điều tra

Cuối cùng nhưng không kém phần quan trọng, Cơ Quan An Toàn Giao Thông Đường Cao Tốc Quốc Gia gần đây tiến hành một cuộc điều tra về vụ tai nạn chết người của một chiếc SUV VinFast VF8 ở California. Vụ tai nạn khiến một gia đình bốn người thiệt mạng, xảy ra khi chiếc xe lao ra khỏi đường, đâm vào cột điện và cây cối rồi bốc cháy.

Trước vụ tai nạn, chủ sở hữu của chiếc SUV – người không có mặt trên xe vào thời điểm đó – đã phàn nàn về các vấn đề với hệ thống lái tự động của chiếc xe. Nếu cuộc điều tra đang diễn ra này gây ra việc thu hồi toàn bộ xe VinFast tại Mỹ, nó có thể làm ảnh hưởng đến thương hiệu của hãng và cản trở nghiêm trọng việc mở rộng ra nước ngoài.

Tình hình và kinh doanh tài chính đến quý 1 năm 2024 bị thổi phồng và đáng báo động.

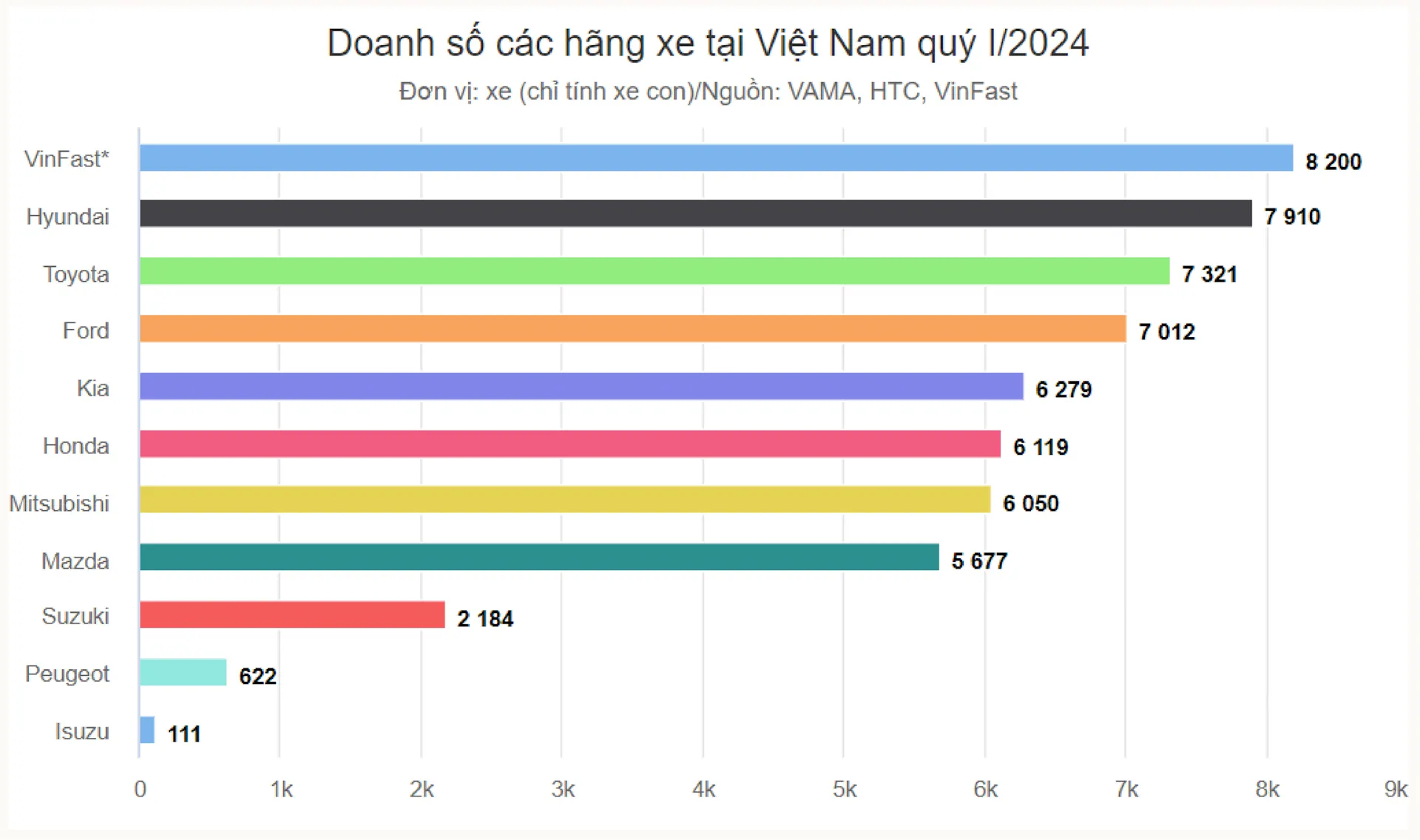

Doanh số tăng gấp 4 lần cùng kỳ năm ngoái là tỷ lệ được thổi phồng

Như trong báo cáo của Motley Fool có nói đến con số doanh số quý 1 năm 2024 tăng hơn gấp 4 lần (444%) doanh thu năm ngoái cũng là một tỷ lệ được thổi phồng năng lực.

Trong khi thông tin doanh số giảm 28% so với quý 4 năm 2023, lại bị báo chí truyền thông Việt Nam ém nhẹm dù được báo chí tài chính quốc tế lưu ý. Nên nhớ, thị trường xe hơi không phải là một thị trường mùa vụ nên việc giảm doanh số so với quý liền trước là một điều đáng lo ngại.

VinFast cũng công bố mục tiêu năm 2024 là bán ra 100.000 chiếc. Như vậy với kết quả gần 10.000 chiếc như quý 1, hãng xe này cần phải bán hơn 90.000 chiếc trong 3 quý còn lại. Trong khi đó, năm 2023 là năm VinFast nhiều xe nhất cũng chỉ đạt được hơn 34.800 chiếc. Kể cả khi trong trường hợp hơn 27 nghìn chiếc VF3 đơn đặt hàng được giao hết trong năm 2024 cũng khó lòng giúp hãng xe của ông Phạm Nhật Vượng hoàn thành mục tiêu này.

Đó còn chưa kể, con số mục tiêu 100.000 xe này nếu không đạt thì đấy sẽ tiếp tục là một bằng chứng cơ sở gây bất lợi cho ba vụ kiện chứng khoán mà VinFast đang phải tiếp nhận và sẽ còn nhiều hơn trong tương lai.

Tình hình tài chính cũng đang ở mức báo động.

Biên lợi nhuận gộp quý 1 năm 2024 được ghi nhận giảm mạnh 7% xuống mức -49,8%, từ-43% trong quý 4/2023. Điều này có nghĩa là Vinfast đang lỗ trung bình 50% trên mỗi chiếc xe bán ra.

Lỗ ròng đạt $618,3 triệu, giảm nhẹ so với $650 triệu trong quý 4/2023. Sự giảm nhẹ này được VinFast giải thích chủ yếu do chi phí nghiên cứu và phát triển (R&D) giảm từ $119 triệu xuống $109 triệu và chi phí quản lý giảm từ $62 triệu xuống $56 triệu.

Tuy nhiên, chi phí bán hàng và phân phối lại tăng từ $61,8 triệu lên $82 triệu USD, đồng thời lỗ gộp giảm từ $178 triệu xuống $150 triệu. Vì vậy, về cơ bản, khoản lỗ ròng của VinFast trong quý này không có gì khác biệt đáng kể so với quý trước. Sự giảm nhẹ về mặt số liệu chủ yếu là do doanh số bán hàng thấp hơn, dẫn đến mức lỗ ghi nhận thấp hơn.

Bên cạnh đó, chi phí tài chính tăng mạnh lên $173 triệu, so với $148 triệu trong quý 4/2023.

Các khoản nợ tiếp tục tăng chóng mặt

Nợ ngắn hạn tăng lên $6,65 tỷ từ mức $5,8 tỷ vào cuối năm 2023, tương đương mức tăng $850 triệu. Nợ ngắn hạn tăng chủ yếu do việc vay thêm $300 triệu từ ngân hàng lên $1,98 tỷ (từ $1,67 tỷ và $520 triệu từ các công ty liên kết như Vingroup, Vinhomes, VRE lên $2,37 tỷ, từ $1,85 tỷ).

Vinfast đã phải đi vay hơn $645 triệu từ các ngân hàng và Vingroup, trong đó $200 triệu được sử dụng để đầu tư vào cơ sở hạ tầng và thiết bị.

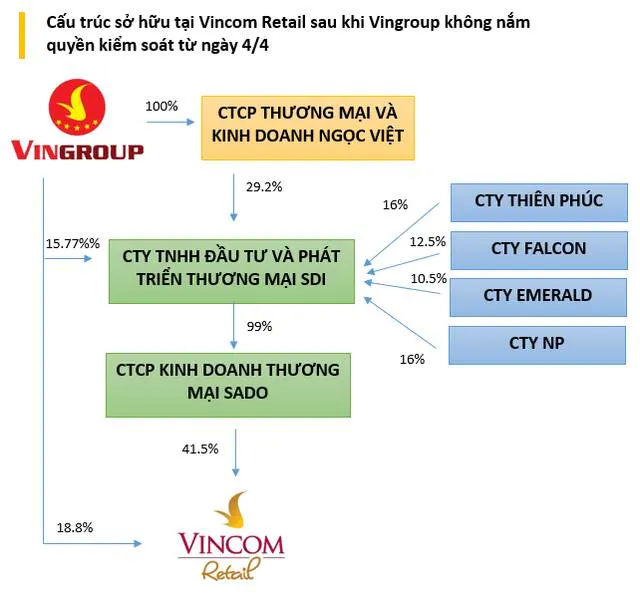

Thương vụ Vingroup bán cổ phần cho Vincom Retail cho cho nhóm 4 công ty có liên quan đến Nguyễn Hoài Nam và Techcombank được Vietcap ước tính có giá trị lên tới 39.000 tỷ đồng, tương đương hơn $1,5 tỷ.

Hai công ty NP và Thiên Phúc đã dùng chính 16% của mình để thế chấp tại Techcombank các hợp đồng chuyển nhượng 16% vốn SDI từ CTCP Thương mại và Kinh doanh Ngọc Việt của Vingroup.

Công ty NP là của tân chủ tịch Hội đồng quản trị Vincom Retail Nguyễn Hoài Nam là người thân thuộc của Phạm Nhật Vượng khi có nhiều thương vụ làm ăn đình đám như bán chuỗi Shop&Go (tiền thân của Vinmart+) với giá 1 USD và mua rẻ Trung tâm tài chính (BVFC) cũng như Khu đô thị Đại học quốc tế Đại học Quốc tế Berjaya Việt Nam.

Công ty Thiên Phúc có sự góp mặt của Lương Phan Sơn, chủ tịch CapitalLand Tower, chủ dự án The Sun Tower tại Ba Son – TP HCM, sau đó bán lại cho AlphaKing và cuối cùng về tay Minh Huy Land, một công ty vỏ bọc của Techcombank.

Ông Lương Phan Sơn cũng là cổ đông sáng lập của 3 công ty: CTCP Phát triển Bất động sản Thiên Bảo Phú, CTCP Bất động sản Minh Tiến Phúc và CTCP Thương mại Dịch vụ Ngọc Phú Vinh dùng để chia nhỏ dự án Global City của Masteries Thảo Điền để chuyển nhượng.

Nợ dài hạn của VinFast trong quý 1 năm 2024 cũng tăng lên $2,74 tỷ, so với $2,44 tỷ vào cuối năm 2023. Cho thấy cho dù các khoản nợ ngắn hạn phải trả năm 2024 đang tới hạn nhiều hơn đồng thời VinFast vẫn phải vay nhiều hơn để tiếp tục duy trì hoạt động.

Tổng cộng, nợ phải trả của Vinfast đã tăng thêm $1,15 tỷ trong quý 1, lên mức $9,397 tỷ, so với $8,24 tỷ vào cuối năm 2023. Đây là mức tăng nợ chóng mặt nhất trong lịch sử của Vinfast, trong khi lượng tiền mặt dự trữ lại giảm xuống chỉ còn $123 triệu, so với $163 triệu trong quý 4/2023.

Một điểm đáng lưu ý nữa, chủ tịch Vingroup vừa mới khẳng định sẽ đi đến cùng cho giấc mơ xe điện trong cuộc phỏng vấn trên Bloomberg, ngày 14 Tháng Sáu khi tuyên bố “Tôi sẽ đầu tư VinFast cho đến khi hết tiền.” Trang tin kinh tế nổi tiếng cũng đã ước tính giá trị khối tài sản của ông Vượng vào khoảng $5,3 tỷ. Nhưng tổng số nợ phải trả của VinFast phải trả đến quý 1 năm 2024 đã lên gần $9,4 tỷ, gần gấp đôi giá trị tài sản của ông Vượng.

Tổng thâm hụt và nợ phải trả tính tới quý 1 năm 2024 là $6 tỷ, tăng hơn so với $5,48 tỷ vào cuối năm 2023.

Đáng lưu ý, tại Đại hội Cổ đông Vingroup năm 2023 diễn ra vào cuối Tháng Tư, 2024, ông Phạm Nhật Vượng đã tuyên bố Vingroup chưa từng chậm ngân hàng 1 đồng lãi gốc nào, việc nghi ngờ năng lực hay dòng tiền của Vinfast là không có cơ sở. Nhưng thực tế, Vingroup chưa từng chậm trả nợ là vì tới hạn họ đã xin giãn thời hạn trả nợ và tiếp tục phát hành đi vay với lãi suất gấp 3 lần thông qua trái phiếu để đảo nợ chứ không phải việc trả nợ đến từ doanh thu kinh doanh thực tế của tập đoàn.

Cụ thể, theo nguồn tin từ Bloomberg, các chủ sở hữu trái phiếu quốc tế trị giá $625 triệu có kỳ hạn tới 2027 bao gồm đã kích hoạt quyền rút sớm toàn bộ khoản nợ vào tháng 5 năm 2024.

Nhóm các chủ sở hữu trái phiếu này được một số nguồn tin tiết lộn bao gồm nhà cung cấp tín dụng tư nhân Kohlberg Kravis Roberts & Co. LP. và Seatown Holdings Pte, một công ty con liên quan tới Temasek Holdings Pte, Qatar Investment Authority, Meritz Securities Co, Deutsche Bank AG và Dignari Capital Partners HK.

Và để giảm bớt áp lực dòng tiền lên tập đoàn thì Vingroup đã phải đàm phán trả một nửa vào tháng 5 và 50% còn lại gia hạn trả sau 18 tháng. Và để thu xếp số tiền hơn $300 triệu thanh toán vào tháng 5, Vingroup đã phải tiếp tục phát hành 4 lô trái phiếu ba không (trái phiếu không chuyển đổi, không kèm chứng quyền, không được bảo đảm) có tổng trị giá 10.000 tỷ đồng có lãi suất 12,5%/năm, kỳ hạn 24 tháng chỉ để trả cho lô trái phiếu quốc tế có lãi suất 4,0% mỗi năm cho đến ngày 10 tháng 5 năm 2024 và sau đó là 2,0% mỗi năm, theo thông tin hồ sơ của SEC.

Ngoài ra, rất nhiều khoản nợ của VinFast vay ngân hàng đã được ông Vượng dùng biện pháp “xử lý kỹ thuật” thông qua các công ty vỏ bọc để biến thành doanh thu cho VinFast cũng như Vingroup. Điều này sẽ được tiếp tục hé lộ trong các công bố sau. Như vậy, thực tế câu chuyện chưa từng trả chậm ngân hàng thực tế đều có những thủ thuật tài chính được ông Vượng áp dụng để số liệu sổ sách và nợ nần của Vingroup lẫn VinFast được đẹp hơn.

Với những tin tức như vậy, những nhà đầu tư cổ phiếu họ Vingroup hay niềm tin và VinFast, liệu có còn tự tin nữa hay không?

Bình Luận từ Facebook