Trường Phi

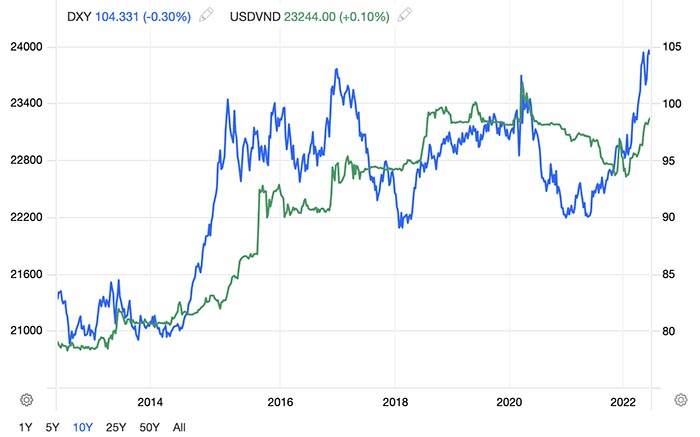

Đồng VND đang chịu áp lực mất giá lớn khi USD tăng giá mạnh nhất trong 20 năm trong khi CNY mất giá tới 2,37% so với VND. Trong nước, các vấn đề buôn lậu, huy động vốn khó khăn, tăng trưởng tín dụng nóng, rủi ro lạm phát tăng mạnh khiến tỷ giá VND trở thành rủi ro lớn của thị trường tiền tệ năm 2022 (Ảnh minh hoạ: baochinhphu.vn)

Dấu hiệu mất giá tiền đồng Việt Nam (VND) ngày một rõ nét khi cầu thế giới chậm lại, đứt gãy chuỗi cung ứng, lãi suất đồng USD tăng cao, CNY mất giá mạnh so với USD và VND. Tuy nhiên, ngoài các nhân tố khách quan từ bên ngoài, rủi ro từ lạm phát, chính sách về vàng, tăng tín dụng nóng… khiến tỷ giá VND có lý do để giảm giá mạnh hơn.

Tỷ giá Việt Nam đồng (VND) liên tục tăng trong 5 tháng liên tiếp, cả tỷ giá trên thị trường chợ đen, tỷ giá trung tâm của Ngân hàng nhà nước (SBV) hay tỷ giá của NHTM.

Trong một tháng qua, tỷ giá VND so với USD chợ đen đã tăng 0,25% trong khi tại các NHTM tăng 0,22%. So với đầu năm, các con số này tương ứng tăng 1,44% và 2,8%. Gần đây, tỷ giá VND/USD chợ đen đã tăng vọt, đã có thời điểm chạm tới mốc 24.000 VND/USD.

SBV chật vật can thiệp bình ổn tỷ giá

Theo Vneconomy, trong một bài báo đăng ngày 24/6, trang tin đã trích dẫn thống kê từ Công ty Chứng khoán Rồng Việt (VDSC), trong 5 tháng đầu năm 2022, SBV đã bán ra khoảng 7 tỷ USD qua phương thức kỳ hạn 3 tháng không hủy ngang. Tuy nhiên, theo nguồn thông tin của trang tin, con số này đến nay đã lên tới gần 11 tỷ USD.

Với việc đồng USD tăng giá mạnh trong 5 tháng qua, đạt mức cao nhất trong 20 năm trở lại đây, việc giữ đồng USD mang lại nhiều lợi ích so với gửi tiền VND trong các ngân hàng thương mại. Đây có thể là lý do khiến cầu về USD tăng mạnh (dù hiện tại tiền gửi USD ở NHTM đang bị áp mức lãi suất 0%).

Trong hệ thống NHTM hiện nay, tốc độ tăng huy động VND đang chậm hơn so với tốc độ tăng tín dụng, hàng loạt các NHTM phải tăng lãi suất huy động từ 0,1 – 0,3% (theo bản tin từ công ty Chứng khoán Bảo Việt hồi tháng 5/2022) và hiện đang tiếp tục tăng, đặc biệt ở các NHTM nhỏ. Đây là dấu hiệu cho thấy người Việt đường như đang tìm trú ẩn tránh bão lạm phát với đồng USD (bên cạnh trữ vàng).

Điều này đẩy SBV vào thế chật vật khi phải giải quyết 3 bài toán: (i) ổn định tỷ giá để giảm cầu dự trữ USD trong dân cư và không tạo ra hỗn loạn trên thị trường tiền tệ, xuất nhập khẩu… (ii) ổn định (thậm chí giảm) lãi suất để đáp ứng nhiệm vụ chính trị là hỗ trợ doanh nghiệp và tiêu dùng; (iii) duy trì lạm phát ở mức mục tiêu dưới 4 – 4,5%.

Chúng ta đều hiểu rằng khả năng duy trì lạm phát ở mức 4 – 4,5% năm 2022 là khó khả thi do cả thế giới đang chìm trong cuộc khủng hoảng năng lượng, giá dầu thô leo thang theo sự gia tăng căng thẳng địa chính trị, trong khi ở Việt Nam, các dự án lọc dầu cung còn yếu so với cầu, hoạt động chưa hiệu quả (hiện đang ghi nhận lỗ).

Trong tháng 5/2022, lạm phát so cùng kỳ đã tăng cao nhất trong 12 tháng qua, ở mức 2,86%. Theo tính toán của tác giả bài viết này, nếu chính phủ Việt Nam không thay đổi giá dịch vụ công, thì với mức tăng giá xăng dầu thế giới ở mức 50 – 80% trong năm 2022, lạm phát năm 2022 sẽ ở mức 4,7 – 5,5%. Nếu giá dịch vụ công được điều chỉnh như kế hoạch, lạm phát có thể thêm 1% nữa vào mỗi kịch bản.

Tuy nhiên, việc kiềm chế lạm phát sẽ buộc SBV phải giảm cung tiền thông qua nâng lãi suất hoặc hút ròng qua thị trường mở (OMO). Điều này cũng sẽ hỗ trợ kiềm chế tỷ giá VND/USD. Tuy nhiên, lãi suất đang là mục tiêu chính trị: cần giảm để hỗ trợ doanh nghiệp và tăng trưởng!

Hiện tại, do chính sách lãi suất chiết khấu (một loại lãi suất điều hành) của SBV không có tác động đáng kể đến thị trường và mức lãi suất, SBV đã quay trở lại hoạt động trên thị trường mở trong 3 ngày qua. Theo Vneconomy, trong 3 ngày, SBV hút về 50.000 tỷ đồng. Việc hút tiền đồng về thông qua phát hành tín phiếu và bán ra USD để bình ổn tỷ giá chưa làm dịu đi xu hướng tăng lãi suất cũng như ngăn đà mất giá của VND.

Cầu tăng trong khi cung ngoại tệ bắt đầu thu hẹp

Nguồn cung ngoại tệ đang thu hẹp lại khi lần đầu tiên trong tháng 5/2022 (kể từ đầu năm 2022) Việt Nam đã thâm hụt thương mại. Cán cân thương mại hàng hóa nhập siêu gần 1,7 tỷ USD; lũy kế 5 tháng năm 2022, cán cân thương mại hàng hóa của cả nước xuất siêu 434 triệu USD, thấp hơn nhiều so với cùng kỳ năm 2021 (nhập siêu 1,24 tỷ USD).

Về vốn đăng ký đầu tư nước ngoài, theo Bộ Kế hoạch và đầu tư, trong tháng 5/2022, vốn đăng ký mới giảm 53,4% so với cùng kỳ năm trước. Trong 5 tháng đầu năm, giảm 16,3% so với cùng kỳ, xuống 11,71 tỉ USD.

Cùng với lãi suất USD tăng mạnh, cũng giống với các nền kinh tế mới nổi khác, Việt Nam còn phải đối mặt với rủi ro là xu hướng dòng vốn ngoại tệ đảo chiều trở về Mỹ, tìm tới nơi trú ẩn an toàn hơn trong tương lai. Mặc dù chưa có dữ liệu hay dấu hiệu cho thấy điều này đã xảy ra tại Việt Nam nhưng dòng vốn đã rời khỏi Trung Quốc tới 17 tỷ USD trong suốt quý 1/2022 (theo IIF).

Trong khi cung ngoại tệ suy giảm, cầu ngoại tệ tăng do USD tăng giá, người dân muốn giữ USD thay vì VND. Đây cũng là lý do huy động vốn tại các NHTM khó khăn hơn, kỳ vọng lạm phát và cạnh tranh với USD khiến các NHTM phải đồng loạt tăng lãi suất. Thanh khoản bắt đầu khó khăn hơn khi lãi suất liên ngân hàng bắt đầu tăng mạnh. Lãi suất cho vay liên ngân hàng kỳ hạn 9 tháng, 6 tháng và 3 tháng đã tăng 15 – 17% chỉ trong vòng một tháng qua; lãi suất kỳ hạ 3 tháng thậm chí tăng tới 27% trong tuần qua. So với đầu năm (thời điểm nhu cầu giải ngân cao nhất thúc đẩy nhu cầu điều hòa vốn lớn nhất trong hệ thống NHTM), lãi suất liên ngân hàng của 3 kỳ hạn này cũng tăng từ 0,7 – 1%

Ngoài ra, với việc vàng tăng giá, chênh lệch vàng trong nước và thế giới hiện vẫn duy trì ở mức cao; 15 triệu đồng mỗi lượng (số liệu ghi nhận vào ngày 21/6/2022). Nhu cầu trữ vàng trong dân rất cao để tránh lạm phát, chuyển từ vàng miếng SJC sang vàng nhẫn vỉ của các hãng vàng uy tín trong nước. Cầu về vàng tăng vọt có thể khiến nhu cầu USD chợ đen tăng mạnh do buôn lậu vàng qua biên giới tăng.

Tại các thời điểm giá vàng thế giới biến động mạnh, chênh lệch giữa giá vàng trong nước và quốc tế tăng cao thì tài khoản Lỗi và Sai sót trong Cán cân thanh toán quốc tế đều có biến động tiêu cực (âm với khối lượng lớn). Theo số liệu công bố trên trang của SBV, số liệu tài khoản Lỗi và Sai sót âm lớn bất thường vào năm 2013, quý 2, 3/2020 và quý 4/2021 khi giá vàng thế giới tăng vọt.

Tài khoản Lỗi và Sai sót trong Cán cân thanh toán Quốc tế là tài khoản ghi nhận số tiền ngoại hối ra khỏi Việt Nam mà không có hóa đơn chính thức, nhà nước không biết nguồn tiền USD này dùng vào mục đích gì, hoặc đơn giản là do không thể công bố. Thông thường, khi tài khoản này âm là do buôn lậu hoặc do các hoạt động mua vũ khí của nhà nước nhưng theo đường tiểu ngạch.

Dù không thể khẳng định tài khoản Lỗi và Sai sót ghi nhận mức âm lớn là hoàn toàn do buôn lậu vàng, nhưng rõ ràng có mối liên hệ mật thiết giữa chênh lệch giá vàng trong nước, thế giới với tài khoản này. Mặt khác, các thông tin trên truyền thông liên tiếp báo cáo về các vụ việc buôn lậu vàng mới quy mô ngày một lớn, tần suất ngày một dày. Các bằng chứng này đủ để nhận định sự méo mó của thị trường vàng là cơ hội trục lợi, ít nhất của những kẻ buôn lậu vàng.a

CNY mất giá so với VND: làm trầm trọng thêm tình trạng thâm hụt thương mại với Trung Quốc

Trong cuộc chiến tranh tiền tệ giữa nhân dân tệ (CNY) và đô la Mỹ (USD), đồng CNY đang mất giá mạnh so với USD; ngoài lý do USD tăng giá do tăng lãi suất chống lạm phát thì còn lý do nữa là chính quyền Bắc Kinh muốn duy trì lợi thế xuất khẩu bằng đồng CNY rẻ hơn nhiều so với USD. Trung Quốc là nền kinh tế xuất siêu lớn nhất sang Mỹ.

Tuy nhiên, đồng CNY đang mất giá so với VND tới 2,37% trong 12 tháng qua. Điều này đang gây bất lợi cho tình trạng nhập siêu của Việt Nam từ Trung Quốc.

Trong trường hợp này, hàng hóa Việt Nam xuất khẩu sang Trung Quốc sẽ đắt đỏ hơn, giảm cạnh tranh với hàng hóa nội địa của Trung Quốc trong khi hàng hóa Trung Quốc xuất khẩu sang Việt Nam lại rẻ hơn hàng nội địa trong nước; điều này gây khó khăn hơn cho sản xuất nội địa. Tình trạng này có thể khuyến khích hàng hóa Trung Quốc tràn vào Việt Nam trong khi hạn chế hàng xuất của Việt Nam sang Trung Quốc; làm trầm trọng thêm tình trạng thâm hụt thương mại giữa hai quốc gia.

Việc CNY mất giá cũng tạo thêm áp lực buộc đồng VND phải mất giá thêm để cân đối lợi ích thương mại, bảo vệ khu vực sản xuất trong nước cũng như thị trường tiêu dùng nội địa.

Trước các biến số vĩ mô xấu đi với tỷ giá và lạm phát; cả trong và ngoài nước. Đồng VND chắc chắn còn tiếp tục mất giá, đặc biệt khi nền kinh tế bước vào quý 3 và quý 4/2022 do yếu tố mùa vụ. Khi đó, SBV có lẽ sẽ buộc phải buông bỏ bớt chính sách tiền tệ đa mục tiêu đang hết sức mâu thuẫn và mang nhiều mầu sắc chính trị như hiện nay.

Trường Phi