Thông tin vỡ nợ Ngân hàng Cộng Hoà (First Republic Bank) đã được các cơ quan chức năng của Mỹ lặng lẽ thông báo vào cuối giờ, ngày làm việc cuối cùng của tuần trước. Một cách giảm xóc tin tức xấu với hy vọng tâm lý thị trường ít bị tác động nhất. Nhưng các tin xấu sẽ không vì cách đưa tin mà có thể ít xuất hiện hơn. Một NHTM nhỏ nữa của Mỹ có thể sẽ tiếp bước Ngân hàng Cộng Hoà.

Sự đổ vỡ lặng lẽ

Lặng lẽ vào thứ Sáu (26/4/2024), Tổng công ty Bảo hiểm Tiền gửi Hoa Kỳ (viết tắt là FDIC), cơ quan giám sát độc lập cấp liên bang, có trách nhiệm bảo hiểm các khoản tiền gửi cho người gửi tiền ở Hoa Kỳ, đã công bố vụ phá sản ngân hàng được liên bang bảo hiểm đầu tiên vào năm 2024. Ngân hàng phá sản là Republic First Bancorp (mã chứng khoán FRBK) được giao dịch công khai, hoạt động với tên gọi Ngân hàng Cộng hòa.

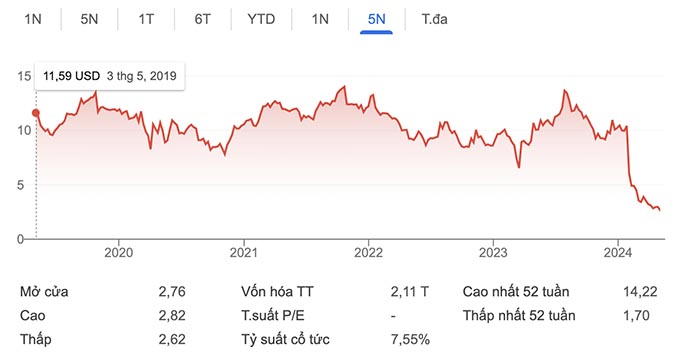

Vào ngày thứ Sáu, cổ phiếu mã FRBK được giao dịch ở mức 1 xu (0,01 USD); giảm từ mức 2 USD từ tháng 4/2023. Thời điểm tháng 3 và tháng 4/2023, FRBK cũng nằm trong danh sách các NHTM nhỏ có nguy cơ phá sản. Chương trình hỗ trợ mua lại tài sản lãi suất cố định từ NHTM với mức giá sổ sách của Cục dự trữ liên bang (Fed) khi đó đã cứu vãn được làn sóng phá sản. Nhưng có vẻ như chương trình này mới chỉ kéo dài thời gian hấp hối của các NHTM có tỷ trọng khối tài sản là tín dụng BĐS (dưới dạng chứng khoán nợ có tài sản đảm bảo là MBS), TPCP Hoa Kỳ chiếm tỷ trọng lớn. Đây đều là những tài sản tài chính đang chịu lỗ do lãi suất chính sách của Fed không thể hạ sớm như kỳ vọng.

Trong bảng cân đối của FRBK, theo số liệu từ Market Watch, năm 2021, số tài sản tài chính gồm TPCP và MBS mà ngân hàng này nắm giữ là 2,4 tỷ USD. Theo số liệu công bố gần nhất, vào quý 3 năm 2023, con số này lên tới 2,8 tỷ USD. Cùng với lãi suất chính sách của Fed lên tới 5,25% – 5,5%, con số lỗ mà FRBK phải gánh chịu từ khoản chứng khoán nợ BĐS này lên tới nửa tỷ USD. Nhớ lại vụ phá sản của Ngân hàng Thung lũng Silincon vào ngày 10/3/2023, với khối tài sản 211 tỷ USD, khoản lỗ từ MBS lên tới 1,8 tỷ USD. Như vậy, nếu so với tổng tài sản, mức độ thua lỗ tạo ra bởi các tài sản tài chính dài hạn của Ngân hàng Cộng hoà lớn hơn nhiều so với SBV.

Theo dữ liệu tài chính gần đây nhất của ngân hàng được FDIC công bố, tính đến ngày 31 tháng 12 năm 2023, ngân hàng này có 4,37 tỷ USD tiền gửi, trong đó 2,253 tỷ USD không được bảo hiểm, tương đương 52% tổng tiền gửi. Tiền gửi không được bảo hiểm đóng một vai trò quan trọng trong hoạt động ngân hàng tại Ngân hàng Thung lũng Silicon và Ngân hàng Signature vào tháng 3 năm ngoái. Cả hai ngân hàng đều phá sản và gây thiệt hại hàng tỷ đô la cho Quỹ Bảo hiểm Tiền gửi (DIF) của FDIC.

Vào thứ Sáu, FDIC thông báo rằng họ sẽ lỗ 667 triệu USD do sự phá sản của Ngân hàng Cộng hòa. Nhưng Ngân hàng Cộng hoà chưa phải là rủi ro duy nhất của năm 2024, rắc rối còn đang ở phía trước.

Một ngân hàng nhỏ nữa đang trên đà phá sản

Một ngân hàng bấp bênh khác có giá cổ phiếu bị ảnh hưởng lớn trong năm nay là New York Community Bancorp, Inc (mã chứng khoán NYCB), công ty mẹ của Flagstar Bank. Cổ phiếu của ngân hàng này mất hơn 70% giá trị từ đầu năm 2024 đến nay, dấu hiệu cho thấy ngân hàng có thể rơi vào tình trạng phá sản giống như Ngân hàng Cộng hoà.

Giá cổ phiếu của NYCB đang giao dịch bấp bênh ở mức hơn 2,67 USD/cổ phiếu. Ngân hàng được liên bang bảo hiểm, Flagstar, không phải là một ngân hàng nhỏ có thể gây thiệt hại tối thiểu cho Quỹ Bảo hiểm Tiền gửi nếu nó phá sản. Theo FDIC, tính đến ngày 31 tháng 12 năm 2023, Flagstar có tài sản trị giá 116 tỷ USD với 420 chi nhánh tại 12 tiểu bang.

Làn sóng đổ vỡ NHTM 2024 có quay lại Mỹ?

Sau khi 1 NHTM cỡ lớn và 02 NHTM cỡ nhỏ của Hoa Kỳ phá sản vào tháng 3/2023. Hầu hết các NHTM lớn nhỏ của Mỹ có cấu trúc tài sản giống như Ngân hàng thung lũng Silicon; tức là huy động tới 80-90% từ nguồn ngắn hạn, không kỳ hạn, lấy tiền đó đầu tư vào chứng khoán nợ dài hạn, lãi suất cố định của BĐS và TPCP, những khoản đầu tư lỗ nặng vì lãi suất Fed tăng.

Ngày 11/3/2023 Fed đã lập tức thiết kế một chương trình cứu trợ ngăn đà đổ vỡ của các NHTM có cấu trúc rủi ro mô tả như ở trên. Cái phao quan trọng nhất phải kể đến là Cục Dự trữ Liên bang (Fed) đã cung cấp thanh khoản trị giá 300 tỷ USD vào hệ thống và thông báo rằng họ sẽ cung cấp “nguồn vốn bổ sung” cho tất cả các ngân hàng trong Chương trình cấp vốn có kỳ hạn ngân hàng, hay BTFP; chương trình này kết thúc vào ngày 11/3/2024 vừa qua. BTFP thực chất là Fed mua lại có thời hạn 1 năm các tài sản là MBS, TPCP mà NHTM đang nắm giữ với giá trị sổ sách để các NHTM có tiền cho thanh khoản mà chưa phải hạch toán lỗ. Điều này loại bỏ hoàn toàn rủi ro lãi suất chính sách cao khiến giá trị tài sản đầu tư bị sụt giảm khỏi hoạt động của NHTM trong suốt một năm qua.

Cách kéo dài thời gian chưa phải chịu lỗ như vậy là để hy vọng rằng Fed có thể sớm đảo chiều chính sách tiền tệ, giảm lãi suất thì lợi suất chứng khoán nợ là MBS, TPCP sẽ giảm, lỗ sẽ không tệ hại hoặc thậm chí các NHTM không phải chịu lỗ nữa.

Nhưng Fed đã tính toán sai. Lạm phát dai dẳng được thúc đẩy bởi hỗn loạn địa chính trị, chiến tranh cũng như nợ công của Mỹ khiến Fed không cách nào giảm lãi suất chính sách. Mà nếu có giảm thì số lần giảm lãi suất cũng như mức độ lãi suất giảm sau mỗi lần họp cũng sẽ thấp hơn kỳ vọng của thị trường.

Các NHTM của Hoa Kỳ có lý do để lo lắng vì toàn bộ rủi ro lãi suất cao, thua lỗ do đầu tư quá mức vào nợ BĐS đã không còn có Fed gánh vác đằng sau. Rủi ro thực buộc phải bộc lộ. Và bởi vậy, chúng ta bắt đầu chứng kiến sự sụp đổ của một ngân hàng nhỏ chỉ hơn 1 tháng sau khi BTFP kết thúc. Chúng ta cũng có thể sắp chứng kiến một vài ngân hàng khác nữa đi theo dấu chân của Ngân hàng Cộng Hoà. Trong khi đó, tin tức từ khả năng hạ lãi suất của Fed ngày một xa vời.