Kevin Stocklin

Nhà nghiên cứu của Viện Nghiên cứu Kinh tế Hoa Kỳ Peter Earle cho biết: ‘Tôi nghĩ rằng còn nhiều điều hơn nữa sẽ xảy ra.’

Đã một năm trôi qua kể từ khi hàng loạt vụ phá sản ngân hàng khu vực diễn ra tại Hoa Kỳ, cũng như kể từ khi đại tập đoàn quốc tế Credit Suisse sụp đổ, khiến nhiều người lo ngại một cuộc khủng hoảng tài chính lớn sắp xảy ra.

Tuy nhiên, đến mùa hè năm 2023, tình trạng người gửi tiền hoảng loạn rút tiền hàng loạt phần lớn đã giảm bớt.

Song vào tháng Hai, Ngân hàng Cộng đồng New York (NYCB) dường như đã khơi lại cuộc khủng hoảng này khi tuyên bố lỗ 2.4 tỷ USD, sa thải giám đốc điều hành, và đối diện với việc bị các hãng xếp hạng như Fitch và Moody’s hạ bậc xếp hạng tín dụng.

Trong hậu quả giờ đây đã trở thành một câu chuyện quen thuộc đối với các ngân hàng khu vực Mỹ, giá cổ phiếu của NYCB đã giảm mạnh 60% chỉ sau một đêm, xóa sạch hàng tỷ USD khỏi giá trị thị trường của ngân hàng này, và khách hàng gửi tiền tại ngân hàng đã tháo chạy hàng loạt.

Ông Peter Earle, nhà phân tích chứng khoán và nghiên cứu viên cấp cao tại Viện Nghiên cứu Kinh tế Hoa Kỳ (AIER), nói với The Epoch Times: “Tôi nghĩ rằng còn nhiều điều hơn nữa sắp xảy ra.”

Theo ông Earle, nguyên nhân đằng sau sự hỗn loạn của năm nay là thực tế rằng nhiều ngân hàng khu vực đang nắm trong tay những danh mục đầu tư lớn gồm các khoản cho vay địa ốc thương mại (CRE) đang gặp khó khăn. Và nhiều ngân hàng đang cố gắng đối phó thông qua một quy trình gọi là “gia hạn và giả vờ,” trong đó họ cho những người đi vay mất khả năng thanh toán thêm thời gian để hoàn trả với hy vọng tình hình sẽ cải thiện.

Ông nói: “Có những rắc rối ở ngoài kia, và hầu hết những rắc rối đó có thể sẽ không trở thành hiện thực do khả năng chuyển đổi một số khoản nợ này thành sản phẩm kỳ hạn, kéo dài thêm một vài năm nữa, và có lẽ mọi thứ sẽ phục hồi vào thời điểm đó.”

“Nhưng tất cả những gì biện pháp này có thể làm được chỉ là trì hoãn vấn đề, và về cơ bản điều đó có nghĩa là hệ thống tài chính sẽ mong manh hơn trong trung hạn.”

Vấn đề của NYCB là sự liên quan quá lớn của ngân hàng này với các chủ nhà ở New York, những người đang chật vật duy trì khả năng thanh toán. Đầu năm nay, ngân hàng này đã có trên sổ sách khoản vay hơn 18 tỷ USD cho các dự án phát triển nhà ở dành cho nhiều gia đình, với số tiền thuê nhà giới hạn.

Tình huống này là đặc biệt đáng lo ngại vì NYCB từng là tổ chức trú ẩn an toàn đã giải cứu Signature Bank, một ngân hàng khu vực khác rơi vào cảnh mất khả năng thanh toán, hồi tháng 03/2023.

Phần lớn nguyên nhân khiến các ngân hàng như Signature Bank sụp đổ trong cuộc khủng hoảng ngân hàng năm ngoái là mức tiền gửi không thể quản lý được từ các khách hàng doanh nghiệp và khách hàng có giá trị tài sản ròng cao. Những khoản tiền gửi như vậy là quá lớn để có thể được Tổng công ty Bảo hiểm Tiền gửi Liên bang (FDIC) bảo hiểm.

Trong trường hợp của Signature Bank, khoảng 90% số tiền gửi của họ không được bảo hiểm, và người gửi tiền đã đổ xô đi rút tiền khi ngân hàng này gặp khó khăn vì thua lỗ trên thị trường mã kim.

Một nguyên nhân gây căng thẳng khác cho các ngân hàng khu vực là việc không có khả năng ứng phó với một loạt các đợt tăng lãi suất mạnh mẽ nhằm chống lạm phát của Hệ thống Dự trữ Liên bang. Nhiều ngân hàng nắm giữ danh mục trái phiếu lớn với lãi suất cố định thấp nhận thấy giá trị của các danh mục này giảm mạnh, tạo ra các khoản lỗ chưa thực hiện.

Mặc dù các danh mục đầu tư này—thường bao gồm công khố phiếu Hoa Kỳ—nhìn từ góc độ tín dụng có thể được xem là an toàn, nhưng chúng vẫn phải chịu rủi ro thị trường, và việc chúng mất giá trị đã làm dấy lên lo ngại về khả năng thanh toán của các ngân hàng trong trường hợp ngân hàng phải bán đi. Khi các nhà giao dịch chứng khoán đổ xô đi bán cổ phiếu của các ngân hàng có rủi ro lãi suất lớn, khách hàng trở nên hoảng sợ và đua nhau rút tiền.

Do đó, những khoản lỗ chưa thực hiện đã nhanh chóng trở thành những khoản lỗ thực sự khi các ngân hàng buộc phải bán trái phiếu và các khoản cho vay với mức giá lỗ trong một nỗ lực ngày càng tỏ ra vô ích nhằm xoa dịu những người gửi tiền hoảng loạn.

Có chấm dứt tăng lãi suất thì vấn đề vẫn còn đó

Ngày nay, mặc dù lãi suất vẫn ở mức cao nhưng tương đối ổn định. Tuy nhiên, vẫn còn đó những lo ngại về tình hình của các ngân hàng khu vực Hoa Kỳ do mức độ liên quan lớn với địa ốc thương mại (CRE), bao gồm các tòa nhà văn phòng, khu nhà ở dành cho nhiều gia đình, và không gian bán lẻ.

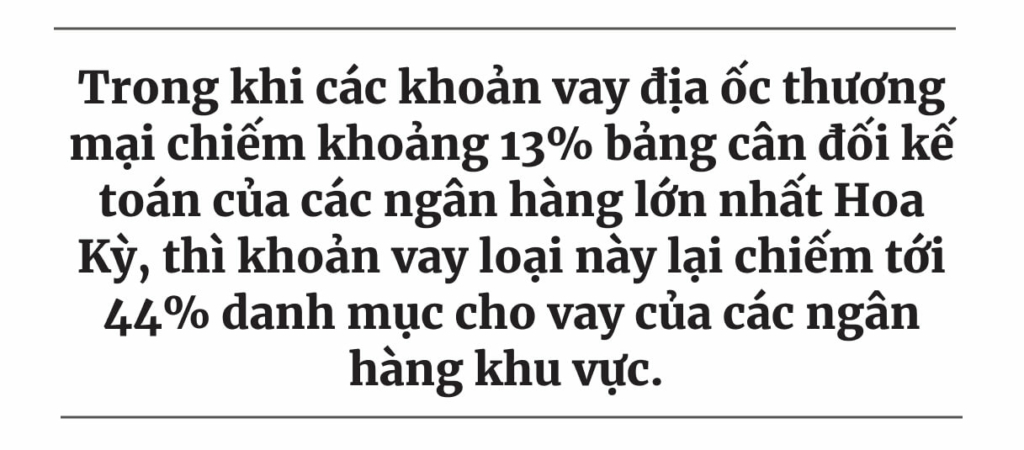

Trong khi các khoản vay CRE chiếm khoảng 13% bảng cân đối kế toán của các ngân hàng lớn nhất Hoa Kỳ, thì khoản vay loại này lại chiếm tới 44% danh mục cho vay của các ngân hàng khu vực. Số khoản vay CRE được xem là không hiệu quả đã tăng gấp đôi tính theo tỷ lệ phần trăm trong danh mục đầu tư của các ngân hàng Hoa Kỳ từ 0.4% vào năm 2022 lên 0.81% vào cuối năm 2023.

Tổng cộng có khoảng 130 ngân hàng khu vực ở Hoa Kỳ, với tổng tài sản hơn 3 ngàn tỷ USD. Các ngân hàng này, mỗi ngân hàng có tài sản từ 10 tỷ đến 100 tỷ USD, thường dễ bị ảnh hưởng nhiều hơn trước sự bùng nổ và phá sản của thị trường địa phương cũng như các lĩnh vực cụ thể trong những thị trường mà họ từng một thời hoạt động một cách có lợi nhuận. Ad

Trong khi các lĩnh vực tín dụng khác, chẳng hạn như cho vay mua nhà, cho vay mua xe hơi, và cho vay doanh nghiệp, thường là các lĩnh vực của các tổ chức tài chính lớn hơn, thì các ngân hàng khu vực lại tìm thấy cơ hội sinh lời trong việc cho các nhà đầu tư địa ốc vay. Tuy nhiên trong vài năm qua, các chủ nhà thương mại đã chịu thiệt hại từ hai hướng.

Kể từ khi áp dụng các biện pháp đóng cửa và sự gia tăng của văn hóa làm việc tại nhà trong đại dịch COVID-19, nhiều tập đoàn đã xem tiền thuê văn phòng là một khoản chi phí chín muồi để cắt giảm.

Theo báo cáo CRE tháng Tư của Commercial Edge, tỷ lệ văn phòng trống trên toàn nước Mỹ là 18.2% đến tháng Ba, tăng 1.5% so với năm trước.

“Tỷ lệ văn phòng trống ở Hoa Kỳ đã tăng lên trong những năm gần đây khi các công ty áp dụng hình thức làm việc từ xa và kết hợp, đồng thời đánh giá lại dấu ấn văn phòng của họ,” báo cáo cho biết. “Sự gia tăng không chỉ tập trung ở một thị trường hoặc lĩnh vực.”

Báo cáo cho biết nhu cầu về không gian văn phòng của cả các công ty công nghệ và tài chính đã giảm mạnh ở những nơi như San Francisco, Seattle, Dallas, Charlotte, và Boston. Khi nhân viên lựa chọn—hoặc yêu cầu—được làm việc tại nhà, thì các công ty đang ngày càng tránh chi tiền cho các văn phòng trống.

Một báo cáo tháng Hai của TD Bank cho thấy trên khắp Hoa Kỳ, số ngày làm việc từ xa đã tăng từ 5% lên 7% tổng số ngày làm việc trước đại dịch COVID-19 lên 30% trong hai năm qua.

Do đó, giá trị của nhiều tài sản văn phòng có thể chỉ bằng một phần nhỏ so với giá trị trước đây, vào thời điểm ban đầu khi các khoản cho vay này được phát hành. Điều này có nghĩa là các tiêu chí cho vay, chẳng hạn như tỷ lệ khoản cho vay trên giá trị tài sản, đã xấu đi đáng kể, khiến các ngân hàng phải lựa chọn giảm quy mô khoản cho vay hoặc đưa tài sản có chất lượng thấp hơn vào sổ sách của họ.

Nhiều khoản cho vay CRE, thường có thời hạn từ 5 đến 10 năm, hiện đã đến hạn và phải được tái cấp vốn với lãi suất cao hơn.

Gần 1 ngàn tỷ USD khoản vay sắp đến hạn

Theo Hiệp hội Ngân hàng Cho vay Thế chấp (MBA), 929 tỷ USD tiền cho vay thế chấp mua địa ốc thương mại sẽ đến hạn trong năm nay, chiếm 20% trong tổng số 4.7 ngàn tỷ USD dư nợ cho vay CRE.

Ngân hàng TD ước tính rằng 535 tỷ USD khác sẽ đáo hạn vào năm 2025.

Đối với chủ nhà thương mại, điều này có nghĩa là chi phí tài chính của họ sẽ tăng theo cấp số nhân, ngay cả khi thu nhập cho thuê của họ giảm xuống. Tình trạng này làm suy yếu tỷ lệ trả nợ, còn đối với tổ chức cho vay thì điều này đồng nghĩa với các khoản cho vay mới sẽ rủi ro hơn.

Các vấn đề khác mà các nhà bán lẻ phải đối mặt bao gồm chi phí leo thang của cái gọi là “thu hẹp bán lẻ” hoặc tổn thất do trộm cắp trong cửa hàng và thiệt hại đối với hàng tồn kho.

Báo cáo hồi tháng Hai của Ernst & Young, một công ty kế toán và tư vấn, cho biết: “Từng được đơn giản xem là một loại chi phí kinh doanh, tình trạng thu hẹp hoạt động bán lẻ đã dẫn đến khoản lỗ lợi nhuận vượt quá 100 tỷ USD vào năm 2022.”

Nhiều nhà bán lẻ lớn như như Walmart, Target, CVS, Rite Aid, và Walgreens gần đây đã thông báo đóng cửa các cửa hàng ở các khu vực thành thị có tỷ lệ tội phạm cao.

Tháng 09/2023, Target đã phát hành một tuyên bố chính thức nói rằng họ “không thể tiếp tục vận hành các cửa hàng này vì trộm cắp và tội phạm bán lẻ có tổ chức đang đe dọa sự an toàn của nhân viên và khách hàng, đồng thời góp phần vào hiệu quả kinh doanh không bền vững.”

Các cơ quan quản lý tại Fed và FDIC cho biết họ đang theo dõi tình hình cho vay và rằng thảm họa sẽ không xảy ra. Họ được cho là đang làm việc bí mật với các ngân hàng để giải quyết các vấn đề tồn đọng trong danh mục cho vay của họ.

Hồi tháng Ba, Chủ tịch Fed Jerome Powell nói với Ủy ban Ngân hàng Thượng viện: “Chúng tôi đã xác định được các ngân hàng có mức độ tập trung vào địa ốc thương mại cao, đặc biệt là văn phòng và bán lẻ cũng như những nơi khác vốn đã bị ảnh hưởng rất nhiều.”

“Tôi chắc chắn đây là vấn đề mà chúng ta sẽ phải giải quyết trong nhiều năm nữa. Sẽ có những ngân hàng phá sản, nhưng các ngân hàng lớn thì không.”

Trì hoãn thêm thời gian

Ông Earle cho biết ông nhận thấy lạm phát đang dần được kiểm soát và triển vọng “hạ cánh mềm” cũng như lãi suất thấp hơn đang cải thiện.

“Tôi nghĩ dù thế nào đi chăng nữa thì Fed cũng sẽ hạ [lãi suất] xuống khá nhiều,” ông nói. “Và vì lý do đó, gia hạn các khoản vay này thêm một, hai, hoặc năm năm nữa có lẽ sẽ là một lựa chọn tốt và có thể sẽ giúp quý vị có thêm chút thời gian để thở.”

Theo ông Earle, một phần của giải pháp có thể là phân vùng lại một số tài sản, chẳng hạn như từ trung tâm thương mại hoặc tòa nhà văn phòng đến khu dân cư hoặc cơ sở trợ giúp sinh hoạt, để các tài sản này có thể sinh lời nhiều hơn trong tương lai.

Trong thời gian chờ đợi, nhiều ngân hàng khu vực đang tìm cách thu hẹp danh mục cho vay CRE của họ, nhưng điều đó thường đòi hỏi phải bán các khoản này đi với mức lỗ đáng kể trên thị trường của người mua. Cuối cùng, những khoản lỗ đó sẽ làm giảm đáng kể cơ sở vốn của họ, buộc họ phải tái cấp vốn bằng cách bán thêm cổ phiếu hoặc bị ngân hàng lớn hơn mua lại.

Chỉ số ngân hàng khu vực của Standard and Poor tăng gần 30% so với một năm trước, cho thấy sự lạc quan về sự phục hồi của các ngân hàng nhỏ hơn ở Hoa Kỳ. Nhưng chỉ số này vẫn ở dưới mức cao nhất đạt được vào đầu năm 2022.

Tuy nhiên, cho đến khi thị trường CRE phục hồi, vẫn chưa rõ các ngân hàng khu vực có thể hoạt động trong lĩnh vực nào để khôi phục lợi nhuận. Họ sẽ cần phải lập luận một cách đáng tin cậy rằng họ có thể tìm cách sinh lời trở lại để thu hút các nhà đầu tư mà qua đó họ sẽ cần xây dựng lại cơ sở vốn của mình.

Vân Du biên dịch