Một nhân viên đang đếm tiền đô la Mỹ. (Ảnh: Hoàng Đình Nam / AFP qua Getty Images)

Tới giữa tháng 7, hầu hết các chuyên gia kinh tế, các mặt báo chuyên ngành tài chính – kinh tế ở Việt Nam đều dự báo tỷ giá đồng nội tệ ổn định ở mức 2-2,5% năm 2022. Các kỳ vọng chính sách đã sai, đồng VND đã rớt giá so với USD 3,35% trong 12 tháng qua và khoảng 0,47% trong 4 tuần gần đây. Bộ đệm duy trì tỷ giá VND đang mỏng dần, nó có thể thiết lập kỷ lục mất giá mới vào quý 4/2022…

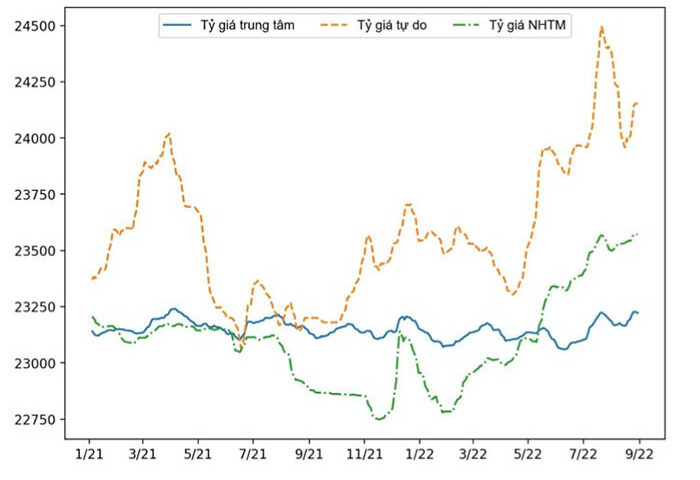

So với cùng kỳ năm 2021, tỷ giá VND so với USD trên thị trường chính thức hiện đã mất 3,35% giá trị so với USD trong 12 tháng qua.

Nhưng tỷ giá trên thị trường chính thức đề cập ở trên còn thấp hơn nhiều so với tỷ giá USD trên thị trường chợ đen; vốn phản ánh đúng hơn cung – cầu ngoại tệ ở Việt Nam.

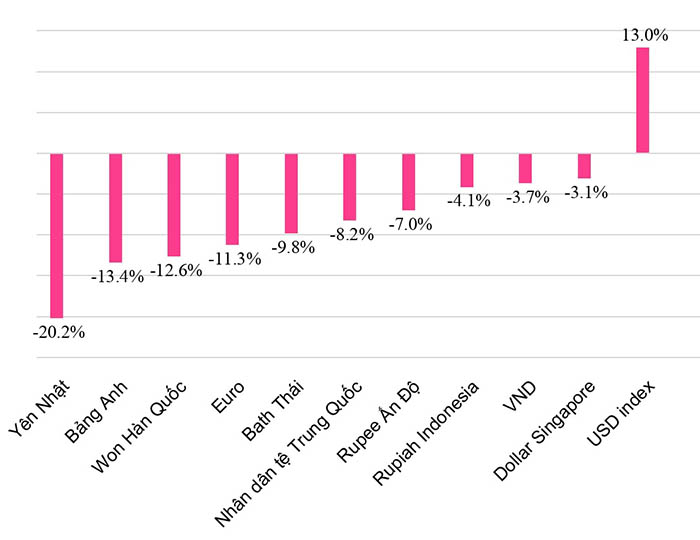

Thực tế, không chỉ riêng đồng nội tệ của Việt Nam, tiền tệ của các nền kinh tế khắp toàn cầu đều mất giá mạnh do USD lên giá. So cùng kỳ, chỉ số DXY (sức mạnh của USD so với 6 loại tiền tệ mạnh khác) đã tăng 18,4%, chỉ trong một tháng qua USD đã tăng tới gần 3%.

Việc Cục dự trữ Liên bang Mỹ (Fed) tăng lãi suất và phát đi thông điệp tiếp tục tăng để chiến đấu với tình trạng lạm phát khiến dòng vốn ngoại tháo chạy khỏi các nền kinh tế mới nổi, Trung Quốc và các nền kinh tế ở EU vốn đang chìm trong bão giá, khủng hoảng năng lượng và đe doạ nợ công để trú ẩn ở USD. Điều này khiến USD tăng giá mạnh dù lạm phát và nợ công của Mỹ cũng tăng cao không kém bất kỳ nền kinh tế nào.

Biểu đồ số liệu cho thấy, so với các nền kinh tế tương đương như Thái Lan, Ấn Độ, Indonesia, VND đang mất giá ít hơn. Dù vậy, VND gần như sắp vượt tỷ giá hồi 3/2020 khi cả thế giới vấp phải cuộc khủng hoảng đại dịch Covid-19

Có quá nhiều lý do bất lợi cho giá trị đồng VND, từ môi trường kinh tế quốc tế tới trong nước, tỷ giá đồng VND/USD sẽ tiếp tục trượt dốc mạnh vì những lý sau đây.

Chỉ số giá đồng USD (DXY) sẽ tiếp tục tăng mạnh tăng mạnh

Chỉ số giá đồng USD là DXY còn có thể tiếp tục tăng mạnh, hiện vượt mốc 109 điểm, tương lai có thể chạm hoặc vượt mức 118-120 điểm. Fed vừa phát đi thông điệp sẽ kiên định với mục tiêu kéo lạm phát về mức mục tiêu 2%. Thực tế, lạm phát Mỹ hiện có thể qua đỉnh (tháng 7/2022 lạm phát ở mức 8,5% trong khi tháng Sáu chỉ số này là 9,1%) nhưng khả năng giảm tốc sẽ rất chậm. Đây là lý do khiến kỳ vọng Fed sẽ không ngần ngại phải tăng lãi suất đồng USD ở mức cao và khá nhanh.

Lạm phát lõi tháng Bảy của Mỹ không hề giảm so với tháng trước đó (5,9%) cho thấy lạm phát đã thiết lập mặt bằng giá cả mới ở hàng hoá ngoài năng lượng và thực phẩm. Chưa kể, nguyên nhân lạm phát ở Mỹ không chỉ do giá năng lượng và lương thực tăng mạnh bởi chiến tranh Nga – Ukraine hay do đứt gãy chuỗi cung ứng vì đại dịch và Zero Covid của Trung Quốc.

Lạm phát ở Mỹ đã tăng từ tháng 2/2021 sau cả thập kỷ giữ mức lãi suất cơ bản gần bằng 0 là 0,25 -0,5%. Tiền quá rẻ khuyến khích đòn bảy tài chính (nợ) đổ vào các thị trường tài sản tài chính, đảo nợ và đầu cơ; một số trong đó không hề tạo ra giá trị như nuôi các doanh nghiệp xác sống, đầu cơ ngành công nghệ tiền ảo, đánh bạc trên thị trường phái sinh,… Lạm phát cao, kéo dài và bền vững là kết quả tất yếu của những hoạt động kinh tế như vậy. Nếu theo đuổi chính sách lạm phát mục tiêu kiên định, Fed sẽ phải tăng lãi suất nhiều hơn nữa, có thể tới 5 – 6% để hạ nhiệt giá tài sản dù cái giá phải trả là sự đình đốn của tăng trưởng.

Vốn ngoại đảo chiều – Khối ngoại bán ròng mạnh nhất vào quý 4 hàng năm

Dòng vốn ngoại đã bỏ chạy khỏi Trung Quốc ở mức kỷ lục trong quý 1 và quý 2 năm 2022, theo một tuyên bố của Viện Tài chính toàn cầu (IIF). IIF không cho biết con số cụ thể trong quý 2 (dù có đưa ra con số chứng minh vào tháng 3/2022 của quý 1).

Tương tự, dòng vốn ngoại cũng rời bỏ các nền kinh tế mới nổi do USD tăng giá, điều này khiến cầu về ngoại tệ tăng mạnh trong khi cung đến từ đầu tư trực tiếp, gián tiếp giảm, làm tăng tỷ giá ngoại tệ trong nước. Dự trữ ngoại hối của các nền kinh tế mới nổi châu Á thực tế đều giảm mạnh.

Hiện tại, chưa có số liệu hay dấu hiệu về việc liệu dòng vốn có tháo chạy khỏi Việt Nam như Trung Quốc hay không nhưng khối ngoại đã bán ròng trên thị trường chứng khoán trong nước. Từ ngày 1/1/2021 cho tới tháng 7/2o22, khối ngoại đã bán ròng 52,496 tỷ đồng (theo số liệu từ Uỷ ban Chứng khoán Nhà nước). Tính riêng 7 tháng đầu năm 2022, khối ngoại bán ròng 1,622 tỷ đồng. Diễn biến trên thị trường các năm gần đây đều cho thấy khối ngoại bán ròng mạnh vào quý 4 hàng năm, dù năm đó là khối ngoại mua hay bán ròng chứng khoán trên thị trường tài chính Việt Nam. Ví dụ, năm 2019, khối ngoại mua ròng 20 ngàn tỷ đồng, nhưng quý 4/2019 khối ngoại vẫn bán ròng 4,690 tỷ đồng. Năm 2020, khối ngoại bán ròng 9,708 tỷ đồng, chỉ riêng quý 4/2020 đã bán ròng 11,366 tỷ đồng. Năm 2021, khối ngoại bán ròng 50,874 tỷ đồng, riêng trong quý 4/2021 đã bán ròng 21,766 tỷ đồng.

Với việc khối ngoại bán ròng vào quý 4 kỳ vọng tăng mạnh, nhu cầu đổi ngoại tệ (rời khỏi Việt Nam) cũng tăng vọt, tiếp tục gây áp lực cho tỷ giá trong nước.

Cầu ngoại tệ phục vụ xuất khẩu tăng mạnh theo mùa vụ vào quý 4/2022

Là một nước phụ thuộc vào xuất khẩu và sản xuất từ gia công của khối FDI, quý 4 hàng năm trở thành quý mùa vụ với đơn hàng xuất khẩu mở rộng phục vụ mùa giáng sinh và tiêu dùng trong năm mới. Lúc này, cầu ngoại tệ nhập khẩu đầu vào cho sản xuất và hàng hoá phục vụ Tết dương lịch, Tết Nguyên đán trong nước tăng vọt.

Theo thông lệ, tỷ giá luôn tăng mạnh vào quý cuối cùng trong năm do đặc tính mùa vụ khiến áp lực cầu tăng cao hơn bình thường. Đây cũng là lý do bổ sung thêm cho dự báo đồng VND sẽ tiếp tục mất giá mạnh hơn khi bước chân vào quý 4 tới đây.

Khả năng chịu đựng của dự trữ ngoại hối đang suy giảm

Theo một bài báo đầu tháng 8/2022 của Zing, để ổn định ngoại tệ, Ngân hàng nhà nước (SBV) đã phải bán ra ít nhất 12-13 tỷ USD để bình ổn thị trường. Hiện tại, con số này có thể lên tới 13-14 tỷ USD. Như vậy, lần ngược lại theo số liệu công bố trên truyền thông chính thống trong nước, trong 3 tháng gần đây, SBV mỗi tháng bán ra ít nhất 1 đến 1,5 tỷ USD để bình ổn thị trường.

Với áp lực tỷ giá đang tăng mạnh trong 3 tháng cuối năm 2022, khả năng SBV phải sớm nới ‘room’ tỷ giá điều hành. Với tốc độ bán ngoại tệ như vậy, dự trữ ngoại hối của Việt Nam mỏng đi, không bộ đệm để ổn định thị trường trong Quý 4.

Số liệu cho thấy tỷ giá điều hành của SBV hiện đang quá thấp với tỷ giá liên ngân hàng và tỷ giá chợ đen kể từ tháng 5/2022. Tỷ giá chợ đen, vốn phản ánh tốt hơn nhu cầu ngoại tệ của nền kinh tế (gồm cả cầu ngoại tệ phục vụ mua bán hàng hoá, vàng lậu qua biên giới), hiện đã vọt lên trên mốc 24,250 VND/USD. Ngoài ra, lãi suất và lạm phát lõi tăng cao cũng là nguyên nhân khiến tỷ giá đồng nội tệ khó kiềm chế.

Giới quan sát dự báo SBV sẽ sớm phải nới lỏng tỷ giá và chấp nhận sự thật là biến động tỷ giá 2 – 2,5% năm theo kế hoạch là bất khả thi trong năm 2022.

Tỷ giá sẽ lập kỷ lục vào quý 4/2022, nhưng là bao nhiêu?

Một phân tích vĩ mô của NTDVN vào tháng 6/2022 đã nhận định đồng VND đang chịu rủi ro mất giá ngày một lớn, dự báo rủi ro sẽ tăng trong quý 3 và quý 4/2022 vì các biến số vĩ mô như tăng trưởng, lạm phát, thương mại với Trung Quốc và Hoa Kỳ trong mối tương quan với sự biến động của các ngoại tệ mạnh này, áp lực từ các sai lầm trong chính sách quản lý độc quyền thị trường vàng miếng…

Bài phân tích kết luận: “Trước các biến số vĩ mô xấu đi với tỷ giá và lạm phát; cả trong và ngoài nước. Đồng VND chắc chắn còn tiếp tục mất giá, đặc biệt khi nền kinh tế bước vào quý 3 và quý 4/2022 do yếu tố mùa vụ. Khi đó, SBV có lẽ sẽ buộc phải buông bỏ bớt chính sách tiền tệ đa mục tiêu đang hết sức mâu thuẫn và mang nhiều mầu sắc chính trị như hiện nay”.

Cho tới nay, chưa có dự báo mới của các tổ chức tài chính, chuyên gia kinh tế về tỷ giá 2022. Tuy nhiên, khả năng tỷ giá đồng Nhân dân tệ tiếp tục mất giá mạnh hơn so với USD (trượt qua mốc 7 CNY đổi lấy 1 USD) và chỉ số giá DXY tiếp tục tăng (chạm mốc 118-120) là khá lớn, dựa trên dự báo cung cầu ngoại tệ trong nước, xác suất tỷ giá VND so với USD (trên thị trường liên ngân hàng) mất thêm 1,5 – 2% nữa trong quý 4/2022 là khá cao. Mức mất giá như vậy sẽ khiến tỷ giá trên thị trường chính thức theo sát hơn tỷ giá trên thị trường chợ đen, giúp SBV điều hành thị trường ngoại hối hiệu quả hơn.

SBV hiện đã phát đi thông điệp có thể sẽ tiếp tục nới “room” tín dụng và thậm chí là nới “room” tỷ giá trung tâm trong bối cảnh Chính phủ siết chặt trái phiếu doanh nghiệp phát hành riêng lẻ, lãi suất huy động, liên ngân hàng và cho vay đều tăng.

Trường Phi