Tác giả Kevin Stocklin

Fed càng tăng lãi suất, thì càng có nhiều ngân hàng có thể sụp đổ

Cục Dự trữ Liên bang đã tự đẩy mình vào chân tường với cuộc chiến chống lạm phát của họ, và một số chuyên gia cho rằng giờ đây họ không có một kế hoạch rõ ràng nào để thoát khỏi tình trạng đó.

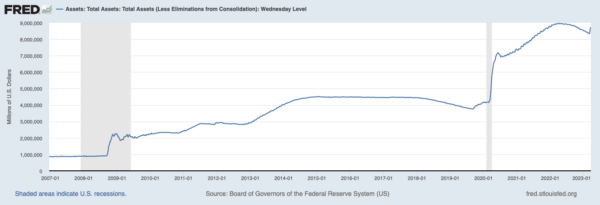

Mặc dù đã giữ lãi suất gần bằng 0 trong hơn một thập niên và đã mở rộng bảng cân đối kế toán lên 9 ngàn tỷ USD để kích thích nền kinh tế, nhưng hiện nay Fed đang phải đối mặt với một hệ thống ngân hàng đã trở nên quá ‘nghiện’ (quá phụ thuộc) tiền rẻ đến mức việc ‘bỏ dùng thuốc’ (rút tiền) đột ngột có thể gây tử vong cho bệnh nhân.

Người tiền nhiệm của ông Powell từ năm 1951 đến năm 1970, ông William McChesney Martin, đã có câu nói nổi tiếng rằng vai trò của Fed là “lấy đi chiếc bát pha rượu khi bữa tiệc chỉ mới bắt đầu,” nói cách khác, là làm dịu nền kinh tế bằng cách tăng lãi suất trước khi nền kinh tế bắt đầu trở nên quá nóng. Tuy nhiên, theo phép ngoại suy đó, thì Chủ tịch Fed đương nhiệm, ông Jerome Powell, hiện đang cố gắng làm hỏng bữa tiệc đã qua từ lâu này vào buổi sáng hôm sau.

Kinh tế gia Arthur Laffer nói với The Epoch Times rằng, “Họ đã lãng phí thời gian dài để giải rượu một cách chính xác.” Ông Laffer tin rằng nhiều vụ sụp đổ ngân hàng hơn nữa có thể sẽ xảy ra, tình huống khiến ông Powell phải suy nghĩ lại về việc tăng lãi suất hơn nữa, nhưng “sẽ có nhiều vụ sụp đổ hơn nếu họ không làm điều đó.”

“Các hệ thống ngân hàng không thể hoạt động nếu các thị trường không hoạt động,” ông Laffer nói. “Hãy đưa tôi trở lại một năm rưỡi trước, khi lãi suất công khố phiếu kỳ hạn 30 ngày là 0, trái phiếu dài hạn là 1.5%, còn lạm phát ở mức 7,8, hoặc 9%, và hãy cho tôi biết tình trạng như thế thì có phải là các thị trường có đang vận hành không? Không hề.”

‘Tiệc đã tàn’

Kinh tế gia Nouriel Roubini, nổi tiếng với việc dự đoán cuộc khủng hoảng thế chấp năm 2008, cho biết trong một cuộc phỏng vấn với Frontline — cuộc phỏng vấn hiện đã không còn có sẵn trực tuyến nữa — rằng “chúng ta đã có một vài thập niên bong bóng ngày càng tăng theo đúng nghĩa bề mặt vốn đã được dung dưỡng và được các ngân hàng trung ương trợ giúp … được dung dưỡng bằng vay nợ quá mức, vay mượn của khu vực tư nhân cũng như của khu vực công quá mức, và sự chấp nhận rủi ro quá mức. Tiệc đã tàn rồi.”

Ông nói, thập niên qua đã là một cuộc “sống trong một bong bóng, trong một giấc mơ. Và giấc mơ trong một bong bóng này đang vỡ tung và biến thành một cơn ác mộng về kinh tế và tài chính.”

Điều đang ngày càng trở nên rõ ràng là nhiều ngân hàng đã xây dựng chiến lược của họ dựa trên tiền rẻ và không chuẩn bị cho sự kết thúc của thời đại đó. Những vụ sụp đổ ngân hàng bắt đầu với những ngân hàng dễ bị tổn thương nhất, như Silicon Valley Bank (SVB) sụp đổ hôm 10/03, và hiện đã lan sang những ngân hàng được xem như những ‘ngân hàng quan trọng đối với hệ thống trên toàn cầu’ (GSIB) vốn lớn hơn rất nhiều, như Credit Suisse, ngân hàng lớn thứ hai của Thụy Sĩ. Gần đây nhất, sức khỏe của Deutsche Bank, ngân hàng lớn nhất của Đức, đã bị đặt vào vòng nghi vấn.

Hôm 22/03, Fed đã công bố lần tăng lãi suất mới nhất, tăng 0.25% đối với lãi suất ngắn hạn. Đây là một mức tăng nhỏ hơn so với những gì Fed đã làm trong năm qua khi các đợt tăng lãi suất có mức tăng cao tới 0.75%.

Chiến đấu với lạm phát và những vụ sụp đổ ngân hàng

Cựu Bộ trưởng Ngân khố Larry Summers đã nhấn mạnh sự bấp bênh của việc cố gắng cân bằng giữa cuộc chiến chống lạm phát với việc vực dậy các ngân hàng đang gặp khó khăn.

“Trước sức mạnh của dữ liệu lạm phát gần đây, [nếu là tôi thì] có lẽ tôi đã cho phép nhiều cơ hội hơn để lo ngại về lạm phát và để ngỏ khả năng tăng lãi suất nhiều lần hơn một chút,” ông Summers nói về đợt tăng lãi suất gần đây nhất của Fed. “Nhưng đó là một quyết định rất mong manh, và tôi nghĩ những gì họ đã làm là hoàn toàn hợp lý. Rất nhiều điều sẽ phụ thuộc vào cách các cơ quan quản lý và cơ quan bảo hiểm ngân hàng giải quyết các vấn đề ngân hàng còn lại ngoài kia và những gì xảy ra trong hệ thống ngân hàng này.”

Tuy nhiên, ngay cả khi tiếp tục tăng lãi suất, thì Fed cũng đang đồng thời đảo ngược một chính sách, gọi là “thắt chặt định lượng”, theo đó họ dần dần bán ra lượng trái phiếu nắm giữ to lớn mà họ đã mua kể từ năm 2008, vốn hiện đang quay trở lại mức cao nhất gần 9 ngàn tỷ USD. Sự thay đổi này có thể sẽ thúc đẩy lạm phát bằng cách đẩy lãi suất dài hạn hơn xuống.

Tổng tài sản của Fed, trừ những khoản bị loại khỏi bảng cân đối kế toán hợp nhất

Chủ tịch Fed Powell theo đuổi chiến lược thắt chặt định lượng của mình “chỉ cho đến khi có tiếng hét đầu tiên,” ông Laffer nói, “và ông ấy đã có tiếng hét đầu tiên với chưa đến nửa ngàn tỷ USD được bán ra. Tôi nghĩ rằng đỉnh cao mà lượng trái phiếu nắm giữ đã đạt được là 8.8 ngàn tỷ USD, và bây giờ con số này giảm xuống còn 8.6 ngàn tỷ USD.”

“200 tỷ đó đã gây ra những tiếng la hét không thể tin được, các vụ phá sản, rút tiền hàng loạt khỏi ngân hàng, tất cả những điều đó,” ông Laffer nói. “Thậm chí chúng ta còn chưa cạo được lớp vỏ bề mặt của nơi mà chúng ta nên đến.”

Ông Roubini đã minh họa mức độ các vấn đề của các ngân hàng với lãi suất tăng. Thông thường, trong thời kỳ khó khăn kinh tế, các ngân hàng chuyển những khoản đầu tư của họ vào các tài sản “an toàn” như trái phiếu chính phủ được đánh giá cao.

Hiện nay, ông nói, “sự an toàn không nằm trong công khố phiếu dài hạn. … Nếu lạm phát trung bình là 5%, thì công khố phiếu có thời hạn 10 năm cuối cùng sẽ phải là 7%; hiện nay chúng là 3.5.” Do lãi suất tăng, nên giá trị của trái phiếu có lãi suất cố định đã giảm vào năm 2022, gây ra tổn thất lớn cho các ngân hàng nắm giữ chúng.

“Năm ngoái, quý vị đã mất 20% giá trị cho trái phiếu an toàn của mình, nhiều hơn số tiền quý vị mất cho [các cổ phiếu] S&P của mình, bởi vì lợi suất đã tăng từ 1 lên 3 [phần trăm],” ông nói. “Nếu chúng tăng từ 3.5 lên 7 … sẽ có thêm một cuộc thanh tẩy đối với 20 ngàn tỷ USD tài sản có rủi ro dài hạn.” Ông cho biết ở mức lãi suất hiện tại, các ngân hàng hiện có hơn 600 tỷ USD lỗ chưa thực hiện đối với các chứng khoán có thu nhập cố định này.

Chính sách tiền tệ vừa làm vừa thử

Ngày nay Fed đang ở trong tình huống chưa từng có và một số người nói rằng họ thiếu một kế hoạch mạch lạc về cách đưa nền kinh tế Mỹ vững chắc trở lại, thay vào đó họ chọn cách tiếp cận vừa làm vừa thử để thực hiện các điều chỉnh và xem điều gì sẽ xảy ra.

“Những người này không hiểu họ đang làm gì,” ông Laffer nói. “Ông Jerome Powell không phải là một nhà lý luận thập toàn về tiền tệ và ngân hàng. Ông ấy cũng không có nhiều kinh nghiệm trong việc đó. Tuy nhiên, ông đang phải đối mặt với một trong những tình huống ra quyết định trọng đại nhất từ trước đến nay.”

“Ông ấy không có các công cụ cần thiết để có thể đưa ra những quyết định đúng đắn,” ông nói. “Và ý tôi không chỉ là ông ấy, mà là cả hội đồng Fed.”

Khi chính sách nới lỏng định lượng lần đầu tiên được đưa ra vào năm 2008, việc mua hàng ngàn tỷ USD trái phiếu đã là một nỗ lực thử nghiệm vì Fed đã đẩy lãi suất ngắn hạn về 0 và không thể hạ lãi suất xuống thêm được nữa. Khi chính sách đó lần đầu tiên được đưa ra vào năm 2008, các quan chức Fed thừa nhận họ không chắc liệu có hiệu quả hay không hoặc chính sách ấy sẽ có tác dụng ra sao.

Chủ tịch Fed đương thời Ben Bernanke đã tuyên bố rằng “vấn đề với nới lỏng định lượng (QE) là chính sách đó có tác dụng trên thực tế, chứ không có tác dụng trên lý thuyết.” Giờ đây Fed lại đang cố gắng đảo ngược chính sách này, nhưng họ vẫn thấy không chắc chắn.

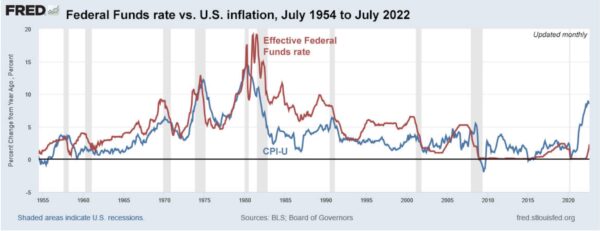

Ngoài ra, ngay cả sau một trong những đợt tăng lãi suất nhanh nhất trong một thế hệ diễn ra hồi năm ngoái, lãi suất vẫn nằm trong vùng âm, nghĩa là dưới mức lạm phát. Tỷ lệ lạm phát chính thức hiện ở mức khoảng 6% và đang tăng lên; mục tiêu lãi suất quỹ liên bang là từ 4.75 đến 5%. Mặc dù Fed tiếp tục tuyên bố ý định làm chậm lạm phát, nhưng lãi suất âm, kết hợp với bảng cân đối kế toán đang mở rộng của Fed, thì có nghĩa là chính sách tiền tệ vẫn đang mang tính kích thích.

Tỷ lệ lãi suất quỹ liên bang và lạm phát ở Hoa Kỳ giai đoạn tháng 07/1954-07/2022

Các ngân hàng đang đánh mất niềm tin của công chúng

Và trong khi lạm phát vẫn là một vấn đề kinh niên, thì giờ đây các nhà quản lý ngân hàng cũng phải đối diện với sự mất lòng tin của người gửi tiền đối với hệ thống ngân hàng. Bởi vì các ngân hàng đầu tư một lượng đáng kể tiền gửi của khách hàng vào các tài sản dài hạn, chẳng hạn như các khoản cho vay hoặc các loại trái phiếu, nên hệ thống ngân hàng không thể tồn tại trong một tình huống có quá nhiều người gửi tiền yêu cầu trả lại tiền của họ cùng một lúc. Vì lý do này, việc duy trì niềm tin của công chúng rằng tiền gửi của họ an toàn và cũng [có thanh khoản] tốt như tiền mặt là điều cần thiết để tránh tình trạng hoảng loạn ngân hàng vốn có thể dẫn đến sự sụp đổ của hệ thống.

“Một khi quý vị bắt đầu có một đợt rút tiền hàng loạt,” ông Laffer nói, “thì đó đã là một cuộc chơi khác rồi.” Vì lý do này, trong các cuộc họp cuối tuần căng thẳng sau sự sụp đổ của SVB, ông đã ủng hộ quyết định của các nhà quản lý ngân hàng là bảo đảm cho tất cả những người gửi tiền.

“Tối Chủ Nhật (19/03) ấy, tôi nghĩ [Bộ trưởng Ngân khố Janet] Yellen đã đúng,” ông Laffer nói. “Bởi vì sự việc này sẽ phát nổ vào sáng thứ Hai (20/03), nếu họ không bảo đảm cho những người gửi tiền, thì việc rút tiền hàng loạt sẽ tiếp tục, và không có giới hạn về việc tình trạng rút tiền hàng loạt này sẽ đi tới đâu.”

“Cách duy nhất để ngăn chặn tình trạng rút tiền hàng loạt khỏi các ngân hàng là có một sự bảo đảm cho những người gửi tiền ngay tức thì,” ông nói. “Và quý vị không thể đợi một tuần, bởi vì một tuần nữa thì tiền đã rút, câu chuyện đã kết thúc rồi.”

Tuy nhiên, trong tương lai, mục tiêu nên là “cải thiện tình trạng sụp đổ tài chính trong ngắn hạn nhưng cần tiến hành sao cho cấu trúc khuyến khích trở nên hợp lý,” ông Laffer nói. “Tất cả các nhà đầu tư vào ngân hàng, cho dù họ là trái chủ hay cổ đông, đều phải chịu toàn bộ hậu quả của các khoản lỗ, chuyện đơn giản là vậy.”

Tuy nhiên, việc bảo đảm tất cả các khoản tiền gửi ngân hàng sẽ tạo ra rủi ro rằng những người gửi tiền sẽ đơn giản là đưa tiền của họ đến nơi họ có thể nhận được mức lãi suất cao nhất mà không cần quan tâm đến mức độ rủi ro của ngân hàng hoặc mức độ tập trung tiền tiết kiệm của họ trong bất kỳ một tổ chức nào. Hệ quả của việc người gửi tiền trong SVB, Signature Bank, và những ngân hàng khác được cứu trợ là, tất cả những ai sở hữu một tài khoản ngân hàng giờ đây sẽ phải đóng góp dưới hình thức phí bảo hiểm tiền gửi cao hơn để hoàn trả cho các công ty và những người giàu có đã mất hơn 250,000 USD.

Tác giả kiêm kinh tế gia Peter Zeihan cho biết gói cứu trợ dành cho những người gửi tiền lớn này “đã bơm một lượng ngu xuẩn vĩnh viễn vào hệ thống tài chính.” Ông nói, việc bảo đảm cho những người gửi tiền vượt quá 250,000 USD đã “thực sự chặn đứng ngay được bất kỳ rủi ro nào về việc rút tiền hàng loạt ra khỏi ngân hàng. … Nhưng hành động này [cũng] khuyến khích các công ty vốn đã làm những điều ngu ngốc như thế này tiếp tục làm như thế, bởi vì giờ đây tất cả chúng ta phải trả giá thông qua lãi suất [tiền gửi] ngân hàng thấp hơn hoặc các điều kiện vay khó khăn hơn để phục vụ cho một số công ty khởi nghiệp có các CFO đã quá ngu ngốc đến mức không nhận ra rằng có một giới hạn đối với hệ thống bảo hiểm tiền gửi.”

Fed phải tự mình chống chọi với lạm phát

Một vấn đề mà Fed gặp phải khi cố gắng dập tắt lạm phát là Fed phải tự mình chiến đấu trong cuộc chiến này. Vào những năm 1980, khi Chủ tịch Fed Paul Volcker đẩy lãi suất lên gần 20% để giảm mức lạm phát hai con số xuống, thì ông đã làm như vậy tại một thời điểm mà Tổng thống Ronald Reagan đang cắt giảm thuế và bãi bỏ quy định đối với nền kinh tế, do đó thúc đẩy nguồn cung hàng hóa và dịch vụ. Lạm phát được giảm trong thời gian ngắn bằng cách đồng thời giảm cầu và tăng cung, đưa nền kinh tế trở lại cân bằng.

Tuy nhiên, dưới thời chính phủ Tổng thống Biden, các quy định bổ sung và chính sách chống nhiên liệu hóa thạch đã hạn chế nguồn cung hàng hóa, đẩy giá lên cao hơn nữa. Một báo cáo của Diễn đàn Hành động Hoa Kỳ (AAF), theo dõi quy mô quy định của chính phủ, cho biết chính phủ Tổng thống Biden đã thực hiện 532 sắc lệnh và quy định hành pháp mới, với chi phí ước tính là 359 tỷ USD. Để so sánh, chi phí của các quy định mới dưới thời chính phủ cựu Tổng thống Trump là 6.8 tỷ USD.

Công cụ duy nhất mà Fed có để chống lại lạm phát, tự hành động được, là giảm nhu cầu thông qua lãi suất cao hơn.

Ông Laffer nói, nếu lãi suất được đẩy lên đủ cao, thì “chúng ta sẽ có lạm phát thấp hơn. Nhưng chúng ta sẽ có lạm phát thấp hơn với sản lượng, việc làm, sản xuất thấp hơn nhiều — và nhiều tuyệt vọng và khó khăn hơn.”

Ngược lại, một cách tiếp cận từ phía cung về giảm thuế và quy định sẽ “tăng nguồn cung hàng hóa và dịch chuyển đường cung ra bên ngoài thay vì kéo ngược lại đường cầu,” ông nói. “Quý vị hãy chọn mô hình mà mình thích.”

Vân Du biên dịch