Law Ka-chung

Nhìn chung thị trường tài chính không có hướng đi rõ ràng trong những ngày này. Theo đó, những biến động tương đối nhỏ đã gây xao động cho thị trường. Một vài ví dụ đã xảy ra trên thị trường tiền tệ, nơi tỷ giá hối đoái của các loại tiền tệ không phải đồng USD đã mất giá. Trong khi câu chuyện đằng sau việc đồng euro mất giá là các đảng cực hữu trỗi dậy trong các cuộc thăm dò bầu cử, câu chuyện đằng sau việc đồng yên Nhật mất giá là ngân hàng trung ương (Ngân hàng Nhật Bản) không quản lý tốt kỳ vọng của thị trường, câu chuyện đằng sau việc đồng nhân dân tệ Trung Quốc mất giá là triển vọng xấu, thì kết quả cuối cùng là đồng USD mạnh, so với tất cả.

Nhiều quan điểm đã liệt kê rất nhiều lý do khiến đồng USD lẽ ra nên giảm giá, nếu không muốn nói là sụp đổ. Tuy nhiên, sự thật “tàn nhẫn” là đồng USD vẫn đang giao dịch ở gần mức cao lịch sử. Dựa trên chỉ số USD phổ biến do Bloomberg tổng hợp (DXY), chỉ số DXY đã ở mức hơn 100 trong hai năm qua, trong khi vào phần lớn thời gian trong lịch sử (từ năm 1967 đến nay), chỉ số này dao động trong khoảng từ 80 đến 100. Nói một cách định hướng, chỉ số này đã có xu hướng tăng lên kể từ năm 2008 đến nay. Ngay cả xét về mặt hóa đơn thương mại thế giới, dự trữ của ngân hàng trung ương, hay mệnh giá tài chính, thì tỷ trọng đồng USD vẫn ổn định.

Sức mạnh của đồng USD không chỉ mang tính chính trị hay kinh tế đơn thuần. Lãi suất của Hoa Kỳ cao hơn lãi suất của các nước khác là một yếu tố khiến đồng USD mạnh hơn, nhưng làn sóng lạm phát và lãi suất lớn nói chung là một hiện tượng toàn cầu mà tất cả các ngân hàng trung ương ngoài Hoa Kỳ sẽ có hành động tương tự. Theo đó, bất kỳ mức chênh lệch về lãi suất nào cũng có nhiều khả năng là kết quả của độ trễ thời gian và các yếu tố kỹ thuật hơn là sự phân hóa toàn cầu. Quan trọng hơn, đồng USD được sử dụng rộng rãi ở nhiều quốc gia đến mức tình trạng này có thể không chỉ phản ánh nền kinh tế và chính sách của Hoa Kỳ mà còn phản ánh một số yếu tố trong chu kỳ bùng nổ và suy thoái toàn cầu.

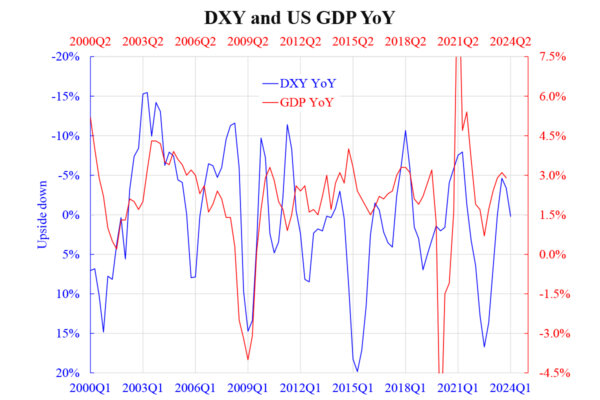

Tăng trưởng chỉ số DXY và đồng USD qua từng năm

(Từ quý 1/2001 đến quý 1/2024)

Hoa Kỳ có thích đồng USD mạnh không? Tất nhiên là có, Hoa Kỳ muốn duy trì tình trạng đồng USD như hiện tại, nhưng với tình hình hiện tại, họ có thể thích một đồng tiền yếu hơn, điều đó sẽ tốt cho nền kinh tế Hoa Kỳ. Như biểu đồ đi kèm cho thấy, dù là trong khoảng thời gian từ trung hạn đến dài hạn (từ năm 2000 đến nay) hay trong ngắn hạn, thì tăng trưởng GDP qua từng năm (YoY) có diễn biến ngược với tăng trưởng chỉ số DXY qua từng năm. Điều đó có nghĩa là, đồng USD yếu hơn sẽ có lợi cho tăng trưởng kinh tế tính theo cả chu kỳ lẫn thập niên. Do đó, Hoa Kỳ hẳn là không có động lực để duy trì một đồng USD mạnh, trạng thái mà có thể là một kết quả của thị trường.

Vì hầu hết các tài sản tài chính đều được tính bằng đồng USD, nên việc rủi ro tăng/giảm là yếu tố chính khiến đồng USD yếu/mạnh (ít nhất là trong hai đến ba thập niên qua). Trạng thái đồng USD mạnh gần đây có thể phản ánh một tâm lý miễn cưỡng nhất định trên toàn cầu đối với việc chấp nhận tăng rủi ro. Nghĩa là, chúng ta thấy một số quốc gia (như Hoa Kỳ) và một số lĩnh vực (như công nghệ) hoạt động tốt, nhưng đây chắc chắn không phải là một hiện tượng chung xảy ra ở mọi nơi và mọi lúc. Các ngân hàng trung ương như Hệ thống Dự trữ Liên bang, Ngân hàng Nhật Bản, và Ngân hàng Nhân dân Trung Quốc đã cố gắng can thiệp, nhưng hiệu quả chỉ tồn tại trong thời gian ngắn.

Mặc dù nói thì là như vậy, nhưng phần lớn tác động thực tế dài hạn lên nền kinh tế toàn cầu là hạn chế miễn là biến động của DXY nằm trong phạm vi cộng hoặc trừ 10% (chẳng hạn như phạm vi 80-100). Ở cấp độ quốc gia, biến động tiền tệ trong ngắn hạn chưa bao giờ là một vấn đề đáng lo ngại.

Vân Du biên dịch